Сигналы Atlant'a

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks, 1 day ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 2 days ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 3 days, 7 hours ago

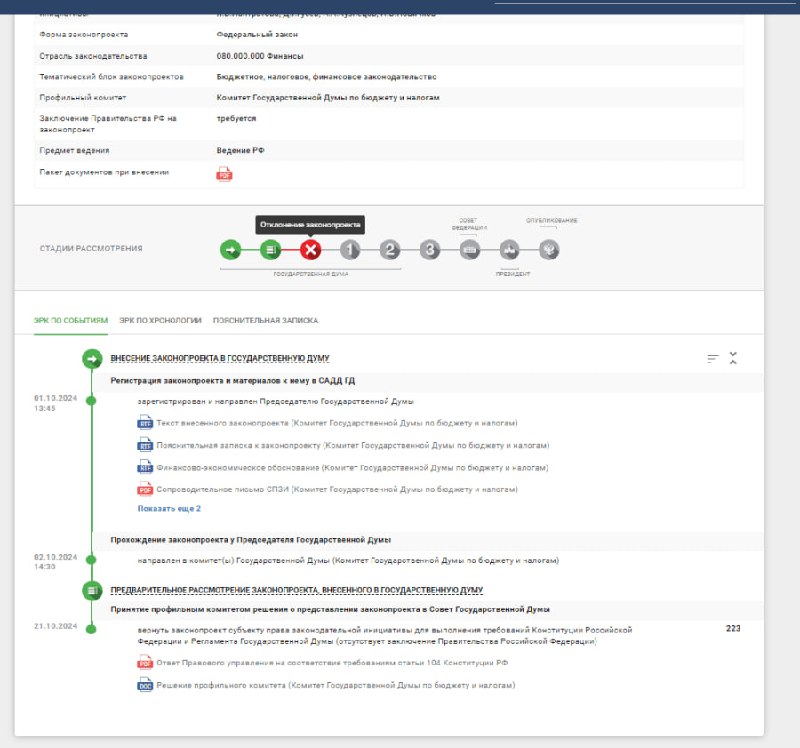

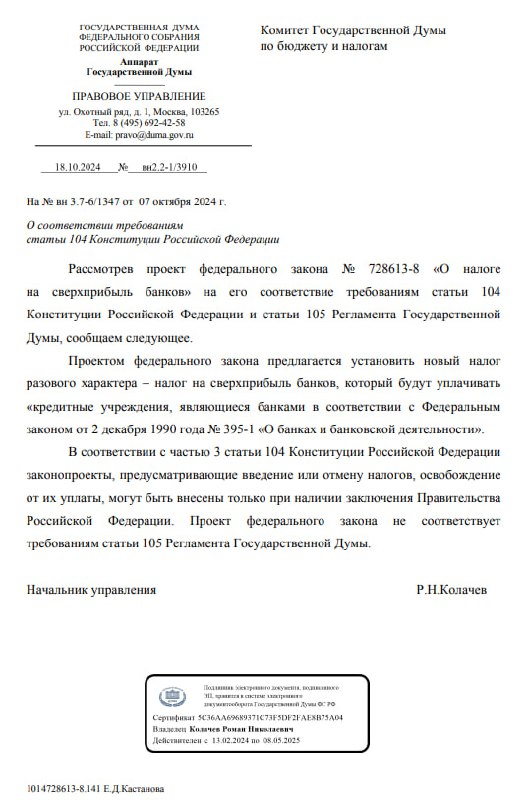

Законопроект касательно налога на сверхприбыль банков отклонен

Все помнят о проекте закона на сверхприбыль банков?

Тут сегодня опубликовали решение комитета Госдумы по бюджету и налогам:

Проект федерального закона не соответствует

требованиям статьи 105 Регламента Государственной Думы.

Запись вчерашнего эфира с тайм-кодами. Канал кстати отличный, помогает сэкономить кучу времени на просмотр

🔮 Что ловить на Мосбирже до конца года

Индекс Мосбиржи после локального восстановления в сентябре 2024 года оказался в зоне неопределенности, перейдя от роста или падения в боковик. Какие факторы сейчас влияют на российский фондовый рынок и на что стоит обратить внимание розничным инвесторам до конца 2024 года?

📆 15 октября в 18:00 мск Андрей Стратичук, аналитик финансовых рынков сервиса Газпромбанк Инвестиции, вместе c Алексеем Мидаковым, частным инвестором и автором телеграм-канала про инвестиции, обсудят:

🔹 инсинуации про ставку: стоит ли ждать 22–25% в ближайшие полгода;

🔹 ситуацию на рынке акций и облигаций;

🔹 актуальные идеи и стратегии на конец текущего и начало 2025 года.

🔊 Присоединяйтесь к нашему эфиру уже завтра, чтобы узнать экспертное мнение о текущей ситуации на фондовом рынке.

-Петербург. Лидер дивидендной доходности в …](/media/attachments/atl/atlant_signals/825.jpg)

Банк #Санкт-Петербург. Лидер дивидендной доходности в секторе

https://teletype.in/@atlant_str/BSPB_RSBU_3q_2024

. Обзор финансовых показателей по РСБУ …](/media/attachments/atl/atlant_signals/824.jpg)

#Сбербанк. Обзор финансовых показателей по РСБУ за сентябрь 2024 года

Что касается основных позиций Ладимира, то хочу сказать следующее:

- БСП сейчас хорошо зарабатывает, но там уже много позиций, которые не готовы сидеть долго и в случае чего могут пойти на выход, а ликвидность в стакане слабая, поэтому и сидеть там некомфортно. Все научились следить за ежемесячной прибылью банка на сайте ЦБ, что добавило волатильности. Однако если вы имеете возможность получить информацию по прибыли компании одним из первых, то можно держать акции данной компании;

- Аэрофлот сейчас стоит дороже (акций после допок стало почти в 4 раза больше), чем в 2017 г., когда на фоне рекордной прибыли были выплачены высокие дивиденды. За 2024 г. компания в лучшем случае повторит этот результат, а вот дивидендов может не быть, так как впереди большие затраты на закупку отечественных самолетов SSJ и МС-21. Против самой компании ничего не имею, но акции покупать не стану.

Напоследок хочу добавить, что каждый торгует так, как ему комфортно, главное, чтобы результат был. Новичков хочу предупредить, что инвестирование - это вообще не просто, нужно повышать свои знания и разбираться глубже в вопросе. Желаю всем побольше прибыльных сделок и удачи!

Продолжение предыдущей публикации:

- Сургутнефтегаз ао. Это спекулятивная составляющая портфеля. Наверняка многие знают, что на капитализацию компании в 1 трлн руб. приходится кубышка в размере 6 трлн. Я не жду, что этими деньгами поделятся с минорами, или компания что-то купит в ближайшее время. Ставка на что, что дисконт кубышки сильно вырос за последние 2 г. и жду момента, когда он снизится. Также любители растущих компаний могут рассмотреть Сургутнефтегаз как растущий банк, стоящий 3 годовых прибыли от процентов с кубышки. Еще в 2021 г. процентные доходы составляли 30-35 млрд руб., а сейчас только за 1-й кв. 2024 г. они составили 91 млрд руб. Как и любая растущая компания дивиденды она почти не платит, но в будущем обязательно придет часть расплаты. Но в растущих компаниях все готовы ждать, что так будет, а тут почему-то нет. При этом тут рост точно продолжится. Кстати, дивидендный гэп тут, как правило, закрывается быстро, текущая дивдоходность 3%;

- Роснефть. В отличии от предыдущих компаний она имеет долг, что негативно влияет на ее прибыль. Однако даже с учетом этих факторов компания продолжает хорошо зарабатывать на текущей рыночной конъюнктуре. Жду дивиденд за 2024 г. около 75 руб., дд 14,1%.

- Россети (ФСК). Компания временно не выплачивает дивиденды, так как проходит пик кап. затрат, связанных с расширением Восточного полигона и затрат на новых территориях. После 2024 г. затраты на Восточном полигоне должны пойти на спад. После завершения активных боевых действий в зоне СВО компании придется вложиться в магистральные сети на новых территориях. В свое время при присоединении Крыма ФСК заработало на строительстве энергомоста на полуостров более 10 млрд руб. Новые территории - это не только кап. затраты, но и возможность заработать. Текущая капитализация компании приблизительно равна ожидаемой прибыли за 2024 г. Возврат к див. выплатам обеспечит в будущем дд более 20%. Президент освободил компанию от выплаты дивидендов до 2027 г., но как заявлял ранее менеджмент, что при возможности выплаты могут быть и раньше;

- ВТБ. Компания далеко не Сбербанк, но и стоит она в 2 раза дешевле. Дивидендные выплаты тут тоже на паузе, при этом прибыль в ближайшие три года будет расти от 500 до 650 млрд руб., то есть банк оценен в 2 форвардные годовые прибыли. Я бы предпочел, чтобы за 2024-2025 компания не платила дивиденды и восстанавливала достаточность капитала. А вот за 2026 г. выплатила бы все 50% от прибыли в виде дивидендов. В таком случае их размер составит 0,6 коп., а дивдоходность 30% от текущих котировок. Важная особенность определения дивидендов на обычку заключается в том, что чем выше средняя цена акции за отчетный год, тем выше на нее дивиденд. То есть если акция будет 3 коп., то дивиденд 0,735 коп., а доходность уже 37% от текущих котировок. Почти 3 коп. акции стоили еще в сентябре прошлого года, с тех пор банк не ухудшал прогноз своей прибыли, а даже увеличил до 500 млрд. прибыль за 2024 г. вместо ранее ожидаемых 435 млрд;

- Ленэнерго пр. Компания в своем финплане ожидает дивиденд за 2024 г. около 28 руб., что дает дивдоходность 13,6%. У Ленэнерго чистая денежная позиция, что позволяет ей генерировать дополнительную прибыль за счет роста процентных доходов при высокой ключевой ставке.

Итак, почти все компании из этого списка выигрывают от высокой ключевой ставки. В долгосрочное укрепление рубля я не верю, текущие бюджетные расходы сами себя не покроют. После донастройки платежей за границу, нац. валюта должна вернуться в комфортный на данный момент для нашей страны диапазон 90-95 руб. за доллар. Дивидендные доходности на данный момент кажутся не очень привлекательными, когда депозит дает до 18% годовых. Однако я не утверждаю, что все деньги должны быть в акциях, разумеется любой капитал должен быть поделен на консервативные и рискованные части. Депозит и фондовый рынок - это не взаимоисключащие инструменты. Но при рассмотрении фондового рынка, описанные выше акции мне кажутся оптимальными на данный момент.

https://t.me/LadimirKapital/1542

Товарищ Ладимир публично прошелся по моему портфелю. Ладимира я и правда знаю давно и сомнений в его высоких результатах нет. Однако его высокорискованный и концентрированный подход, когда плечи достигали порой до 200% в период после начала СВО и наверное до конца 2023 г., мне не по душе. Любой форс-мажор мог очень сильно потрепать портфель. Хорошо, что марши на Москву проходили в выходные дни и вообще все хорошо закончилось для этого счета. Такая торговля не подходит для большей части инвесторов, но это не мешает ему показывать высокий результат. Но сейчас не об этом, попробую вкратце объяснить в чем заключается идея по моим позициям в портфеле, которые перечислил Ладимир.

Итак, начнем:

- Лукойл. Как уже не раз подмечал у себя на канале, нефтяные компании сейчас отлично зарабатывают относительно прошлого года. 2-е полугодие при текущих вводных скорее всего будет слабее прошлого года, но за счет 1-го полугодия совокупный годовой результат будет на 10-20% лучше. Зависеть результаты компаний будут еще от расходов по долгу. И тут Лукойл выигрывает за счет того, что в отличии от многих коллег имеет чистую денежную позицию, а не долг, что позволит ему дополнительно заработать на этом, а не потерять. То есть компания является бенефициаром высокой ставки, так как спрос на ее продукцию от нее не зависит, а процентные доходы увеличат прибыль. Жду дивиденд за 2024 г. 1000+ рублей, дд 14,1%;

- Сбербанк. Один из немногих банков, кто даже в условиях жесткого ДКП продолжает увеличивать прибыль. Супер устойчивая компания, с высокими практиками взаимоотношений с миноритарными акционерами. Жду дивиденд за 2024 г. 36+ рублей, дд 12,2%;

- Транснефть. Подробно разбирал отчет компании за 1-й квартал. Благодаря испорченным отношениям с Европой нефть в нашей стране по максимуму идет на восток, что увеличило плечо ее доставки, а следовательно и выручку/прибыль компании. Снижение добычи в стране на фоне ограничения ОПЕК+ является сдерживающим фактором, но и драйвером в будущем, когда ограничения начнут смягчать. Транснефть, как и Лукойл, является бенефициаром высокой ставки по тем же самым причинам. Жду дивиденд за 2024 г. около 200 руб., дд 14,1%;

- Совкомфлот. Подробно разбирал отчет компании за 1-й квартал. Из-за ведения ценового потолка на нефть из нашей страны количество танкеров, желающих перевозить ее резко снизилось, что привело к росту фрахта. Это положительно повлияло на финансовые результаты компании. Совкомфлот и часть его танкеров тоже попали под санкции, однако флот не перестал работать, но частично перешел на режим движения, позволяющий не отслеживать все суда. Пока суда, напрямую попавшие под SDN санкции, имеют меньшую стоимость фрахта, чем другие. Однако даже с учетом этого компания продолжает показывать высокую прибыль. Совкомфлот, как и Лукойл, является бенефициаром высокой ставки по тем же самым причинам, хотя и в меньшей степени.Жду дивиденд за 2024 г. около 15 руб., дд 13,4%;

-Сургутнефтегаз пр. Ранее высокие дивиденды в компании обеспечивались в основном за счет положительной переоценки валютной кубышки. Однако благодаря высокой рублевой цене на нефть, росту кубышки и высокой ключевой ставке Сургутнефтегаз может зарабатывать дивиденд 6 руб. без учета влияния переоценки кубышки. Рубль на протяжении многих лет постоянно ослабевает к иностранным валютам. То есть в среднем дивиденд на акцию будет составлять 6 руб. + около 2 руб. за каждые 5 руб. роста стоимости доллара. Укрепление рубля при текущих тратах бюджета маловероятно. Если доллар на конец года будет 90 рублей, то дивиденд составит 6 руб., а дд 11% с опцией роста на 3,7% за каждое ослабление нац. валюты на 5 руб.;

Продолжение в следующей публикации

Telegram

LadimirKapital

Хочу написать несколько слов про портфель @atlant\_signals . Человека знаю очень давно, аналитик очень компетентный. Более того - он одна из причин по которой я не делаю обзоры отчетов - зачем если он сделает лучше? Итак, вот портфель: Лукойл, Сбербанк,…

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks, 1 day ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 2 days ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 3 days, 7 hours ago