From Red to Green

Інформація подається в формі:

- інфографіки з інформаційних терміналів

- думок аналітиків з провідних інвестиційних банків

- особистих думок автора

⚡️Актуальні події України.

✌️З питань реклами:

@Tr_PromoUa_bot

База моно

https://base.monobank.ua/4ELSiDymW65WwW

👇🏻Надіслати контент:

@truexausend_bot

Посилання для друзів: https://t.me/+bGpZFNsAYzAxNTli

Last updated 1 week, 2 days ago

Не ЗМІ 🇺🇦🇺🇸

Всі тексти згенеровано штучним інтелектом

Twitter: https://x.com/igorlachenkov

Last updated 2 days, 13 hours ago

Найбільший канал новин Києва

надіслати новину 👉 @novosti_kieva_bot

Посилання для запрошення друзів👇

https://t.me/+Pz7-AZhNANxhOGZi

з реклами @zakaz_addbot

Last updated 2 weeks, 2 days ago

Існує таке поняття, як insider trading - тобто коли хтось з менеджменту компанії продає або купує великі пакети акцій. Це завжди викликає підвищений інтерес з боку учасників ринку, оскільки вважається, що подібні люди краще обізнані в справах компанії й вони знають щось, чого ринку ще невідомо. Різні аналітичні ресурси відслідковують активність інсайдерів, оскільки регулятор зобов’язує звітувати про подібні трейди.

Проте останнім часом все більшої популярності набирає відслідковування трейдів американських політиків. Найбільше в цьому прославилась Ненсі Пелосі, котра нещодавно купувала call опціони на акції Nvidia та заробила $1.4 млн. На ринку навіть з’явився ETF, котрий відслідковує всі угоди політиків від демократичної партії. З початку 2024 року, демократи випереджають S&P 500 та Nasdaq 100 на 2.13% та 2.33% відповідно.

Вже не так довго залишилось до того моменту, коли ФРС почне знижувати ключову ставку. Найвірогідніше, відхід від обмежувальної монетарної політики почнеться в червні 2024 року. Проте на фондовому ринку вже зараз намагаються відігрувати цей сценарій та обрати активи з найвищою експозицією на зниження відсоткових ставок.

На основі історичних даних, Goldman Sachs провели кількісний аналіз та визначили, що зниження на 1% 2-річних трежеріс, при інших рівних, призводить до росту ціни на мідь на майже 6%.

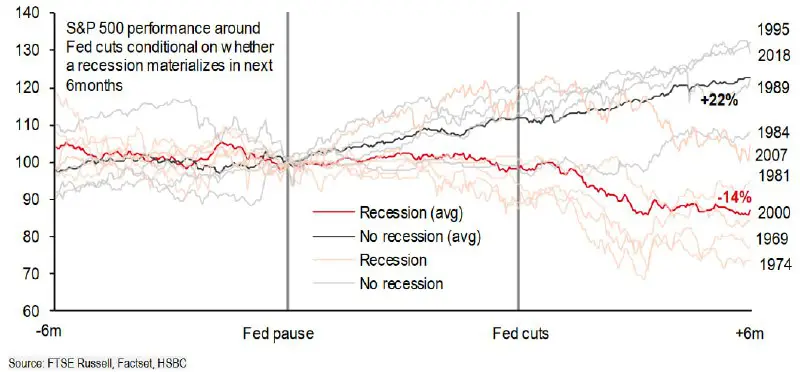

З уповільненням рівня інфляції центральні банки стають менш схильними до жорсткої монетарної політики. HSBC передбачає, що Федеральний резерв розпочне зниження процентних ставок в третьому кварталі 2024 року. Якщо Федеральний резерв зможе забезпечити м'яку посадку економіки, це може стати значним стимулом для зростання акцій, враховуючи, що індекс S&P 500 в середньому зростав на 22% після того, як Федеральний резерв припиняв підвищувати ставки і протягом наступних шести місяців після зниження ставок. Проте якщо рецесії не вдасться уникнути, то відповідно до історичних даних ми можемо побачити зниження індексу S&P 500 в середньому на 14% за відповідний період.

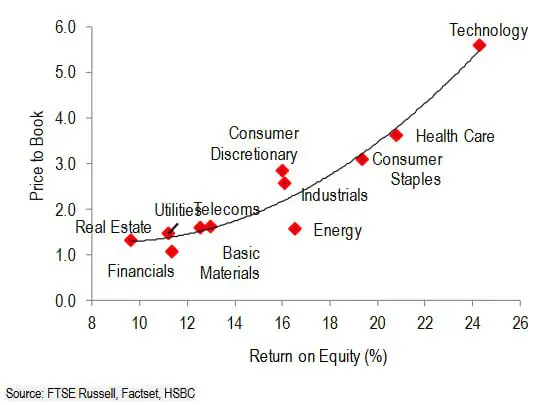

Модель оцінки вартості компаній від HSBC вказує на те, що багато секторів мають справедливу вартість. Так, технологічний сектор має найбільший мультиплікатор P/B в 5,4х, проте водночас він забезпечує високу рентабельність власного капіталу (ROE) у 24%.

А от енергетичний сектор відповідно до моделі виглядає недооціненим із P/B у 1.5x, що на 30% нижче, ніж очікувалося б згідно з ROE у 16.5%. Це пояснюється тим, що на ринку очікують, що в майбутньому ціни на нафту не будуть стабільно високими. Таким чином, інвесторам, які вірять у майбутній ріст цін на нафту, може бути цікаво розглянути енергетичний сектор з інвестиційної точки зору.

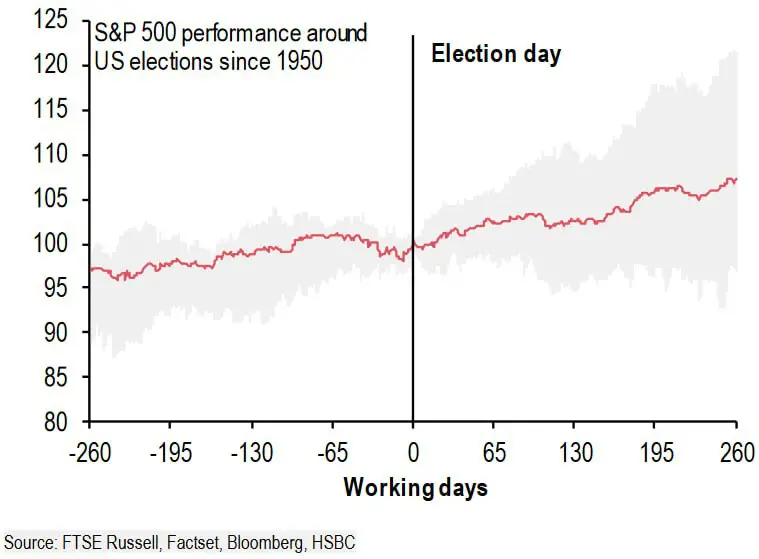

В 2024 році відбудуться ряд важливих виборів, зокрема в Індії, Південній Африці, Мексиці, Великій Британії. Проте основна увага буде прикута до виборів у США, що відбудуться 5 листопада. Історично, висока невизначеність під час виборчого сезону може негативно вплинути на ефективність акцій. Наприклад, з 1952 року індекс S&P 500 показав зростання лише на 3% в середньому за 12 місяців до виборів у США.

Соціальна мережа Reddit нещодавно подала заявку на проведення IPO. Останній раунд залучення інвестицій був проведений по оцінці $10 млрд (в 2021 році). А на піку в 2022 році, за оцінками Bloomberg, капіталізація компанії складала близько $20 млрд. Проте зараз менеджмент Reddit таргетує оцінку в $5 млрд при проведенні IPO.

Після довгого застою все більше компаній почали розмірковувати про те аби стати публічними. Можливо в найближчий час відкриється вікно IPO, яке ми мали в кінці 2020 та 2021 роках.

До вашої уваги список найбільш цікавих компаній, котрі можуть провести IPO найближчим часом.

1️⃣ ?? Shein | продаж одягу онлайн | оцінка $66 млрд.

2️⃣ ?? Stripe | платіжна система | оцінка $50 млрд.

3️⃣ ?? Databricks | хмарне сховище даних | оцінка $43 млрд.

4️⃣ ?? Chime | необанк | оцінка $25 млрд.

5️⃣ ?? Navan |онлайн менеджмент подорожей | оцінка $9.2 млрд.

6️⃣ ?? Klarna | Buy Now Pay Later | оцінка $6.7 млрд.

7️⃣ ?? Skims | одяг від Кім Кардаш'ян | оцінка $4.0 млрд

Аналітики UBS рекомендують купувати платину на 2024 рік, потенційний апсайд - 16.5%.

Незважаючи на те, що в 2023 році спостерігався дефіцит платини на рівні 1 млн унцій, а в 2024 році очікується дефіцит 300 тис унцій – ціна на метал має низхідний тренд.

В рекомендації наводяться наступні аргументи: на стороні попиту UBS відмічає, що перехід від паладію до платини при виробництві автомобільних каталітичних нейтралізаторів за 2023 рік додав 620 тис унцій, а в 2024 році очікується 700 тис унцій сукупного попиту. В той же час - на стороні пропозиції відмічається скорочення обсягів виробництва. Оскільки через падіння ціни близько 20% компаній не покривають витрати собівартості на видобуток.

Інвестувати у платину можливо через ETF GRANITESHARES PLATINUM TRUST (Ticker: PLTM)

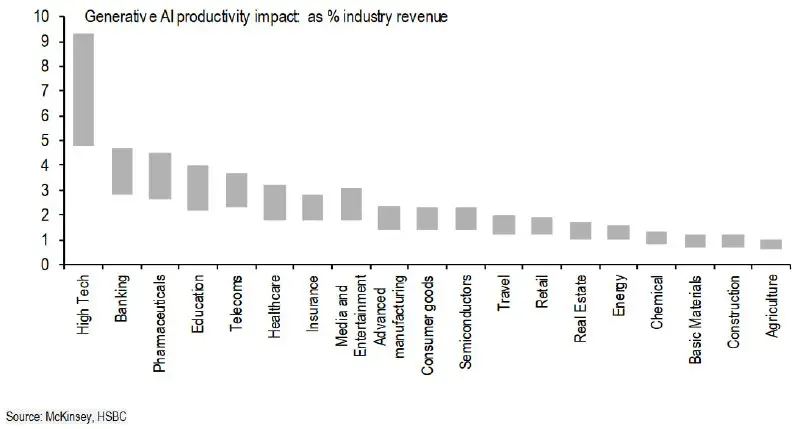

Штучний інтелект (ШІ) залишається ключовим фактором для ринків акцій у 2024 році. Компанії, що інтегрують ШІ, можуть подвоїти свій грошовий потік до 2030 року, у той час як компанії, що не впроваджують ШІ, можуть зіткнутися зі зниженням прибутків на 20% через зміни в конкурентному середовищі.

З галузевої перспективи, розвиток ШІ може мати найбільший позитивний вплив на технологічний сектор (збільшення доходу від 4,8 до 9,3%), банківський сектор (2,8–4,7%) та фармацевтичну галузь (2,6–4,5%). У фінансовому секторі застосування генеративного штучного інтелекту може суттєво оптимізувати процеси з низькою доданою вартістю, включно з підготовкою фінансових звітів, контролем за дотриманням нормативних вимог та збором даних. У фармацевтичній галузі такий ШІ може істотно удосконалити процеси пошуку та розробки нових лікарських засобів.

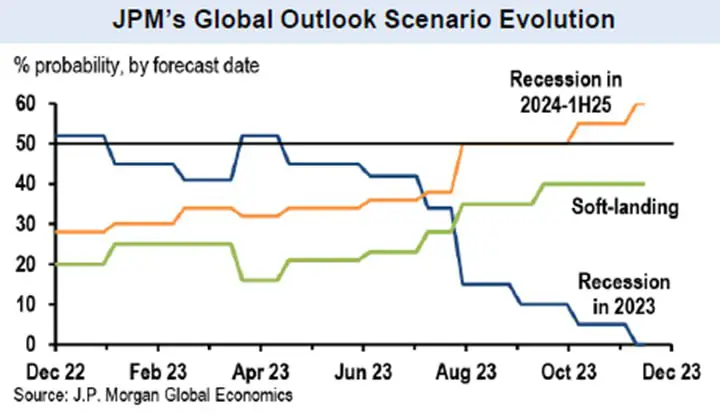

Відповідно до економетричної моделі JP Morgan, рецесія в США – це все ще вірогідний сценарій. Наразі, модель оцінює настання рецесії на наступні півтора роки з ймовірністю 60%. Серед причин такої високої ймовірності називають:

• ФРС почне знижувати ключову ставку тільки в другому півріччі 2024 року, що негативно позначиться на діловій активності.

• 80% американських споживачів вже витратили свої заощадження, котрі були накопичені в результаті ковідних стимулів.

Варто також додати, що згідно моделі, індекс широкого ринку S&P 500 завершить 2024 рік на позначці 4200 – що на майже 12% нижче поточних значень.

Проте я радив би до подібних прогнозів відноситись стримано. Як видно на графіку, в першому півріччі цього року, модель показувала майже 50% вірогідності настання рецесії вже в 2023.

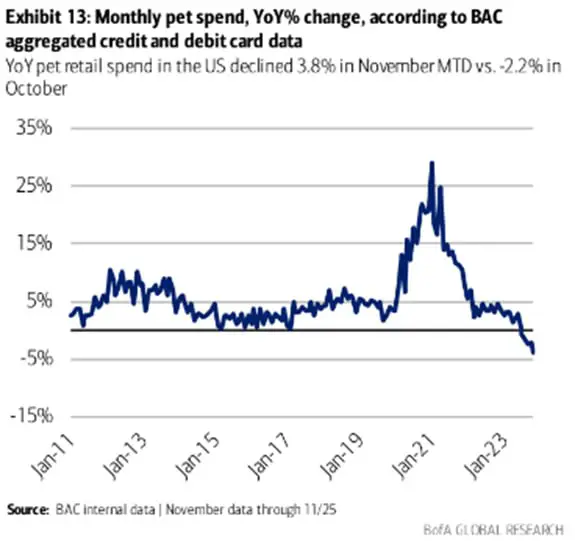

Аналітики Bank of America, на основі даних з кредитних та дебетових карт, аналізують структуру витрат населення США. Вперше з моменту початку спостережень (2011 рік) було виявлено зменшення витрат в категорії догляду за домашніми тваринами. Подібне явище, скоріш за все, є статистичною похибкою, чим початком якогось тренду. Тому я вважаю, що варто поглянути на зоомагазини в розрізі потенційної інвестиції, оскільки в поточних цінах закладено дисконт на стагнуючий ринок. В Bank of America рекомендують Chewy (Ticker: CHWY) – американський онлайн зоомагазин, котрий демонструє зростання виручки незважаючи на падіння загального ринку.

Однією з концепцій інвестування є сигнальна теорія, суть якої зводиться до того, що між участниками ринку все рівно зберігається асиметрія інформації. В розрізі фондового ринку сигнальна теорія трактуєтсья наступним чином – менеджмент компаній більш обізнаний про стан справ компанії, ніж інвестори. Тому варто відслідковувати динаміку купівлі/продажу акцій з боку топ-менеджменту. Згідно регуляторних норм, такі угоди мають відображатись у вигляді звітності. По американським компаніям подібні трейди можливо подивитись на сайті SEC. В цьому контексті варто розуміти, що частина компенсаційного пакету топ-менеджмента – це опціони на акції. Необхідно вміти розрізняти коли інсайдери отримують акції згідно з умов свого контракту, чи купують або продають акції на відкритому ринку.

За останні 10 днів, один з директорів Chewy Джеймс Стар здійснив дві купівлі акцій компанії на суму близько $550 тис, ціни купівлі склали $19.60 та $20.38. Цю угоду ми можемо трактувати як впевненість одного з інсайдерів Chewy, що акції є недооціненими.

⚡️Актуальні події України.

✌️З питань реклами:

@Tr_PromoUa_bot

База моно

https://base.monobank.ua/4ELSiDymW65WwW

👇🏻Надіслати контент:

@truexausend_bot

Посилання для друзів: https://t.me/+bGpZFNsAYzAxNTli

Last updated 1 week, 2 days ago

Не ЗМІ 🇺🇦🇺🇸

Всі тексти згенеровано штучним інтелектом

Twitter: https://x.com/igorlachenkov

Last updated 2 days, 13 hours ago

Найбільший канал новин Києва

надіслати новину 👉 @novosti_kieva_bot

Посилання для запрошення друзів👇

https://t.me/+Pz7-AZhNANxhOGZi

з реклами @zakaz_addbot

Last updated 2 weeks, 2 days ago