Родионов

Для контактов: @RodionovinpersonBot

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks, 4 days ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 5 days ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 6 days, 7 hours ago

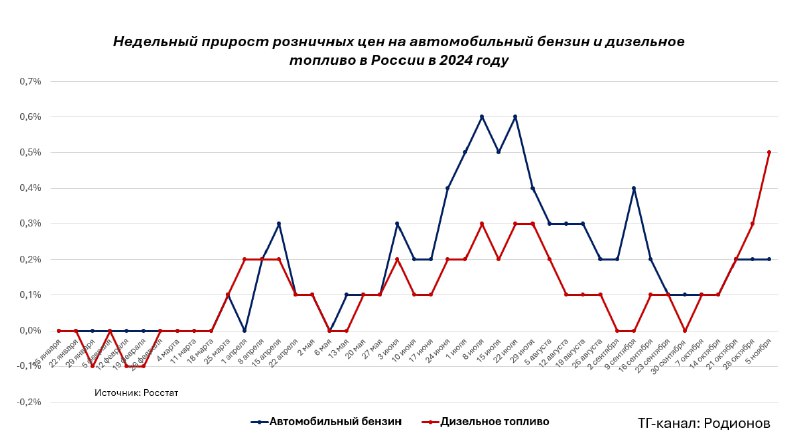

Дизель вышел в пляс

Недельный прирост цен на дизельное топливо (ДТ) достиг максимума с начала нынешнего года: по данным Росстата, цены на ДТ в период с 29 октября по 5 ноября 2024 г. выросли на 0,5%. Вплоть до последней недели прирост розничных цен на ДТ не превышал 0,3%.

Розничные цены на автомобильный бензин третью неделю подряд выросли на 0,2%.

Ускорение темпов прироста цен на ДТ во многом связано с переходом с летнего и межсезонного на зимнее дизельное топливо. Однако важную роль может играть и стремление нефтяников покрыть издержки, возникшие из-за внеплановых ремонтов на НПЗ, сроки которых становятся непредсказуемыми из-за санкций на поставку оборудования для нефтепереработки. По данным Росстата, сальдо прибылей и убытков российских НПЗ по итогам первых восьми месяцев 2024 г. сократилось на 33,6% в сравнении с аналогичным периодом 2023 г. (до 1820 млрд руб.).

Самый простой способ покрыть растущие издержки – повысить цены. Однако в бензиновом сегменте это трудно сделать без нарушения негласного правила топливного рынка, согласно которому темпы прироста розничных цен на топливо не должны превышать общие темпы инфляции. По данным Росстата, к 5 ноября 2024 г. накопленная с начала года инфляция составила 6,8%, тогда как прирост розничных цен на бензин достиг 8,6%, а на дизель – 4,7%.

Нефтяникам грех не воспользоваться этой ситуацией и не повысить цены на дизель, но при этом сохранить накопленные темпы их прироста в общих границах инфляции. Поэтому риски ускоренного роста цен на ДТ будут сохраняться, по крайней мере, в течение всего ноября 2024 г.

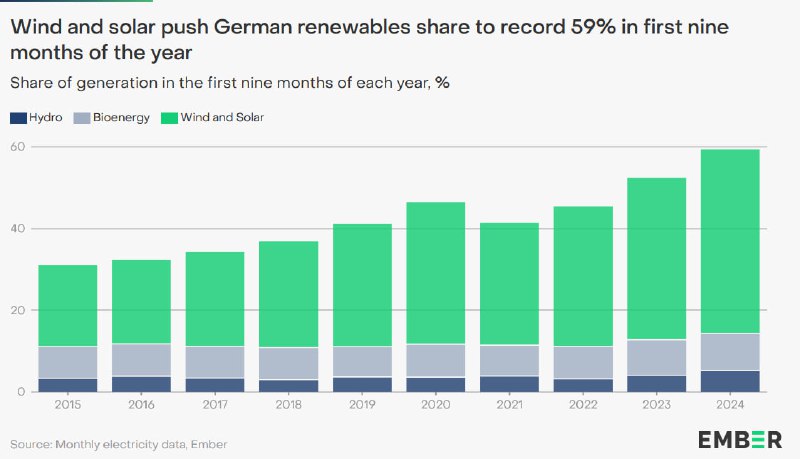

Доля ВИЭ в электрогенерации Германии достигла почти 60%

Чем дольше объем поставок «Газпрома» в Европу находится на многолетнем минимуме, тем ниже «потолок» для наращивания экспорта после нормализации геополитического фона.

Пример тому – электроэнергетика Германии, где на потребление газа будет всё сильнее влиять рост использования ВИЭ.

✔️По данным Ember, общая доля ветровой и солнечной генерации в Германии по итогам первых девяти месяцев 2024 г. достигла 45,1%, а общая доля ВИЭ – 59,4%.

✔️Для сравнения: в период с января по сентябрь 2021 г. доля ветровой и солнечной генерации составила 30%, а общая доля ВИЭ – 41,4%.

(Молимся и стучим по дереву).

Как остановить рост цен: пять шагов для топливного рынка

Выйти из замкнутого круга можно за счет глубокой реформы топливного рынка, которая бы включала:

✔️Резкое повышение нормативов биржевых продаж: с нынешних 15% для бензина и 16% для дизеля до 50% и 33% соответственно (с учетом различной роли экспорта в этих сегментах). Повышение нормативов – по крайней мере, для НПЗ в европейской части России – усилит конкуренцию на бирже и повысит доступность топлива для независимых АЗС, не входящих в состав крупных ВИНКов. Результатом станет торможение цен в рознице;

✔️Снятие ограничений на бизнес топливных трейдеров, которые могут сыграть важную роль в разрушении региональных топливных монополий; в случае резкого повышения нормативов топливо станет более доступным для трейдеров, которые будут перепродавать его по более низким ценам, чем у доминирующих – в том или ином регионе – поставщиков, даже с учетом затрат на логистику;

✔️Двукратное сокращение и последующую пятилетнюю заморозку топливных акцизов; частично компенсировать потери региональных бюджетов можно с помощью перевода 100% поступлений по акцизам на уровень регионов, на долю которых сейчас приходится 74,9% поступлений по акцизам на автомобильный бензин и ДТ;

✔️Полную отмену субсидий для НПЗ, включая демпфер, обратный акциз и инвестнадбавку. Производство нефтепродуктов – (потенциально) высокомаржинальный бизнес; если отмена субсидий делает этот бизнес нерентабельным, то у нефтяников есть возможность продать НПЗ;

✔️Демонополизацию производства и сбыта нефтепродуктов: выделение НПЗ из состава ВИНКов и последующей продажей частным инвесторам с запретом на покупку более чем одного НПЗ для аффилированных лиц и мониторингом недопоставок нефти со стороны нефтедобывающих компаний (на той стадии, пока не будет осуществлена демонополизация в сегменте Upstream); сюда же относится и конкурентная продажа АЗС и нефтебаз, принадлежащих госкомпаниям.

Топливная реформа не даст в полной мере необходимый эффект без снятия санкций на поставку оборудования для НПЗ; до тех пор, пока ограничения не будут отменены, нефтяникам будет сложно наращивать выпуск топлива.

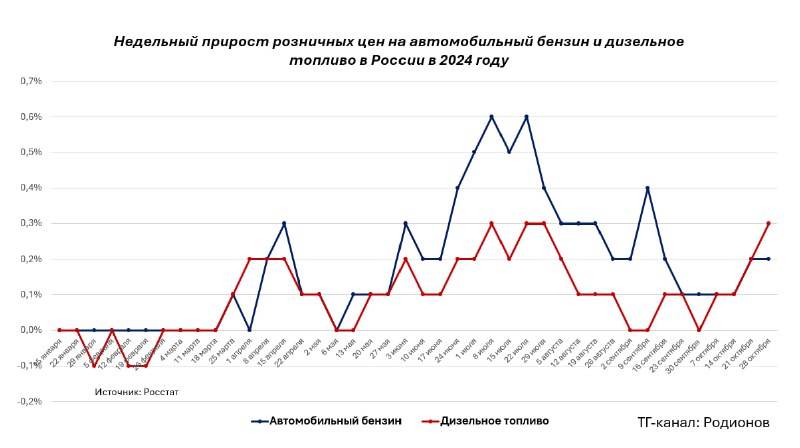

Топливный рынок: рост цен ускоряется

Цены на автомобильный бензин в период с 22 по 28 октября 2024 г. вторую неделю подряд выросли на 0,2%, а цены на дизельное топливо (ДТ) – и вовсе на 0,3%: в последний раз столь же сильный недельный прирост цен на ДТ фиксировался в период со 23 по 29 июля 2024 г.

Ускорение топливных цен – признак того, что нефтяники хотят компенсировать потери «здесь и сейчас», не дожидаясь отмены запрета на экспорт автобензина, который будет действовать до конца декабря. По данным Росстата, баланс прибылей и убытков российских НПЗ по итогам первых восьми месяцев 2024 г. сократился на 33,6% (год к году), до 1819,6 млрд руб. Рост издержек напрямую связан с ущербом инфраструктуре НПЗ и внеплановыми ремонтами, сроки которых растягиваются из-за санкций на поставку оборудования для нефтепереработки.

Российский топливный рынок живет по административному циклу. Вслед за ускорением топливных цен регулятор устанавливает запрет на экспорт, для снятия которого нефтяникам нужно продемонстрировать существенное торможение цен в рознице. На фоне замедления цен регулятор отменяет запрет на экспорт, после чего нефтяники начинают «отыгрывать» недополученную маржу. Это подталкивает регулятора к повторному запрету на экспорт, после чего цикл повторяется вновь.

Проблема в том, что в этот раз запрет на экспорт оказался чересчур длительным. Предыдущий запрет на экспорт бензина действовал с 1 марта по 17 мая 2024 г., а нынешний – действует с августа 2024 г., то есть уже на протяжении трех месяцев. Если за десять недель, прошедших с 21 мая по 29 июля 2024 г., розничные цены на бензин выросли на 3,8%, то за последующие 10 недель – на 2,2%. Однако ресурс на «хорошее поведение» у нефтяников, по всей видимости, иссяк, что и подтолкнуло текущее ускорение роста топливных цен.

В целом, это еще один признак того, что нынешняя модель регулирования топливного рынка изжила себя. У нефтяников нет серьезных рыночных стимулов для сдерживания цен: в оптовом сегменте всё держится на демпфере, который действует только в отношении бензина АИ-92 и дизельного топлива, из-за чего прирост биржевых цен на АИ-95 является опережающим; в рознице единственным инструментом является угроза запрета на экспорт, но и она перестает работать на более-менее длинном горизонте.

При этом всё это «хозяйство» субсидируется из бюджета: так, в 2023 г. субсидии российским НПЗ – по демпферу, обратному акцизу и инвестиционной надбавке – достигли 1,7% ВВП. Для сравнения: по оценке Всемирного банка, в 1993 г. субсидии хронически убыточной (на тот момент) угольной отрасли составляли 1,1% ВВП.

Спор Минфина и ФАС о выборе котировок для расчета повышающих коэффициентов по НДПИ на уголь напоминает дискуссию о том, в каких тапочках хоронить клиента – в лаптях, сланцах или в продукции Zara Home, полагает Кирилл @kirillrodionov Родионов.

Самой обсуждаемой темой последних дней в угольной отрасли стал спор между Минфином и ФАС вокруг правил расчета НДПИ на уголь. Речь идет об экспортных котировках для расчета повышающих коэффициентов на антрацит и битуминозный энергетический уголь, которые с 2025 г. будут применяться в формуле расчета НДПИ.

ФАС предлагает использовать три вида котировок: котировки международного ценового агентства Argus, внебиржевые индексы биржи СПбМТСБ и котировки АЦ ТЭК – близкого к Минэнерго аналитического центра.

Минфин же считает возможным только применение котировок Argus, и в этом есть резон: СПбМТСБ используется преимущественно для закупок угля электростанциями на внутреннем рынке, а у российских аналитических структур может быть дефицит данных о внебиржевых сделках на зарубежных рынках.

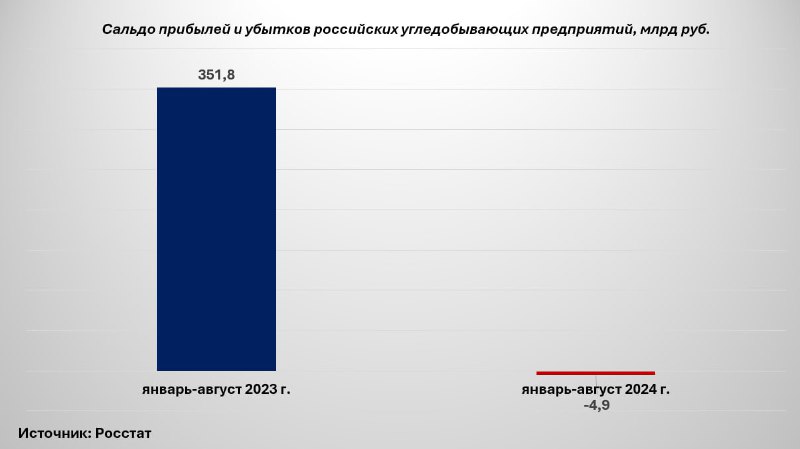

Однако не менее резонным был бы и другой вопрос: зачем вообще вводить повышающие коэффициенты по НДПИ, когда угольная отрасль «вползает» в самый тяжелый за 30 лет кризис? Такая формулировка – не преувеличение, с учетом того, что:

✔️ Российская угольная отрасль официально стала убыточной: если по итогам первых восьми месяцев 2023 г. сальдо прибылей и убытков российских угледобывающих предприятий составило 351,8 млрд руб., то за аналогичный период 2024 г. «чистый» убыток достиг 4,9 млрд руб.;

✔️ Добыча антрацита по итогам первых девяти месяцев 2024 г. сократилась на 18,2% (год к году), до 15,8 млн т, а добыча битуминозного энергетического угля – на 7,2% (до 143 млн т), согласно данным Росстата. Чуть лучше обстоят дела в сегменте коксующегося угля, однако на его долю приходится лишь четверть российской угледобычи.

Потери российских угольщиков связаны с введением импортных пошлин на энергетический (6%) и коксующийся (3%) уголь в КНР, а также падением цен в Азии: средняя цена энергетического угля на крупнейшем в АТР хабе Ньюкасл (Австралия) в январе-сентябре 2024 г. была на 60% ниже, чем в январе-сентябре 2022 г. ($135 VS $336 за т). Негативную роль также играют санкционные дисконты на российский уголь и дефицит пропускной способности Восточного полигона РЖД.

Мировые цены на уголь возвращаются к многолетней норме, при этом в международной торговле углем усиливаются риски спада из-за наращивания собственной добычи в КНР и скачка в развитии ВИЭ в странах Южной и Восточной Азии. В этой ситуации спор о котировках для расчета угольного НДПИ выглядит как дискуссия о форме тапочек, в которой стоит хоронить клиента: будут ли это лапти, советские сланцы или пара стильных домашних тапок из Zara Home.

Всё это – признак не только «жадности» Минфина, стремящегося найти лишнюю копейку на фоне рисков исчерпания ликвидной части ФНБ, но и инерции регуляторов, которые живут реалиями 2000-х и 2010-х гг., когда угольная отрасль переживала экспортный бум. Хотя уже скоро придется закрывать нерентабельные шахты в Кузбассе и вновь, как и в 1990-е гг., переселять жителей моногородов.

*⚡️Ключевая ставка —* 21%

Не макроэкономист, но сегодняшнего решения по ключевой ставке жду примерно так же, как весной 2020-го – новых минимумов по Urals, который тогда на спотовом рынке опускался до уровня 1998 года.

Фьючерс по WTI тогда вообще ушел на минус 40 (на экспирации майских контрактов).

Сегодняшние инфоповоды в угольной отрасли связывают с непрозрачной схемой закрытия угольных шахт. О том, почему России стоит отказаться от подземной угледобычи, я писал ровно год назад:

«В целом, без низких тарифов на перевозку угля и льготного доступа к ж/д-инфраструктуре ряд производителей энергетического угля в Кузбассе будут вынуждены сворачивать добычу. Поэтому отказ от добычи угля подземным способом будет иметь экономическую целесообразность.

Однако нельзя забывать и о самой безопасности. После каждой крупной аварии раздаются голоса регуляторов и региональных властей о необходимости жесткого мониторинга уровня метана на шахтах, после чего следует волна показательных проверок, которые, впрочем, не предотвращают новых трагедий. Поэтому вместо «имитации» надзора проще и надежнее полностью отказаться от подземной угледобычи. Для этого потребуется компромисс, который бы предполагал закрытие шахт в обмен на денежную компенсацию их владельцам (в размере суммарной чистой прибыли за последние пять полных лет, за исключением кризисного 2020 г.), а также помощь высвобождаемым шахтерам в переезде и переобучении.

С технической точки зрения такая реформа точно не будет более сложной, чем реструктуризация угольной отрасли в 1990-е и первой половине 2000-х, когда было закрыто почти 190 угольных шахт, а численность работников в отрасли сократилась более чем на 500 тыс. человек. Тем более что к сегодняшнему дню угольная промышленность насчитывает лишь чуть более 140 тыс. человек, из которых 37 тыс. — это горняки шахт. Обеспечить жильем и новой работой почти четыре десятка тысяч человек — вполне посильная задача для федерального бюджета, даже с учетом фискального дефицита, достигшего максимума с середины 1990-х».

Полный текст – на сайте издания «Нефть и Капитал»

🏆 Премия «Лучший аналитик России» ближе, чем кажется!

Остается 10 дней до закрытия голосования, после чего на основе полученных голосов будут сформированы объективные независимые рэнкинги аналитиков sell-side команд.

Институциональные инвесторы могут подать заявку на участие в голосовании по ссылке.

Организаторы – СПбМТСБ совместно с Ассоциацией финансовых аналитиков при поддержке профессиональной соцсети EMCR.

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks, 4 days ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 5 days ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 6 days, 7 hours ago