[글로벌] 시황&차트

ㅤㅤ𝗜𝗡𝗙𝗢𝗥𝗠𝗔𝗧𝗜𝗢𝗡 𝗔𝗕𝗢𝗨𝗧 𝗞𝗜𝗠

♞ . owner & c.own :: @ujasmine • @aduhh

♞ . admin :: t.me/KimRekber/5137

❈ proof & rate :: @proof_kim • @ratekim

❈ fraud & pp :: @infoscamr • @ppkimrekber

ⓘ tidak menerima format melalui rc ⓘ

Last updated 1 year, 1 month ago

볼만한 뉴스와 증권사리포트, 글로벌경제뉴스. 와신 등을 공유합니다. 내용은 매도/매수의 의견이 아닙니다.매매에 대한 책임은 본인에게있습니다

●/ ●/

《 | 《 |

/〉 제보.문의 /〉

제보/각종 문의 받습니다.

@yeouidooppa

Last updated 1 year, 1 month ago

비트코인 & 경제 & 재테크정보를 공유드리는 방입니다

채팅방 - @enjoymyhobbychat

모든 글은 투자의 참고 자료일 뿐이며,

투자 판단에 대한 책임을 지지 않습니다.

* 홍보, 후원, 광고 : @KimYoungTaek 문의

Last updated 1 year, 1 month ago

새해 복 많이 받으세요! 앞으로 새로운 곳에서 다시 열심히 서포트 드리겠습니다 ^^

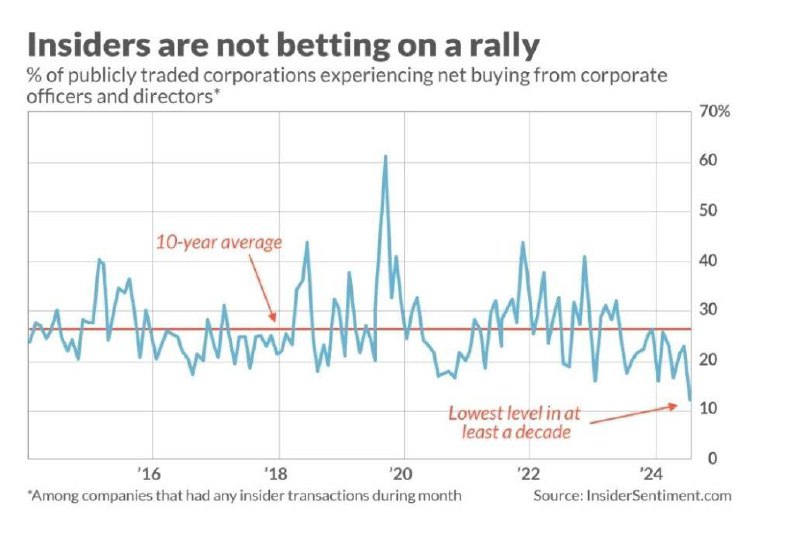

기업 인사이더들은 매도중. S&P500내 스테이플섹터만이 유일하게 인사이더 매수중

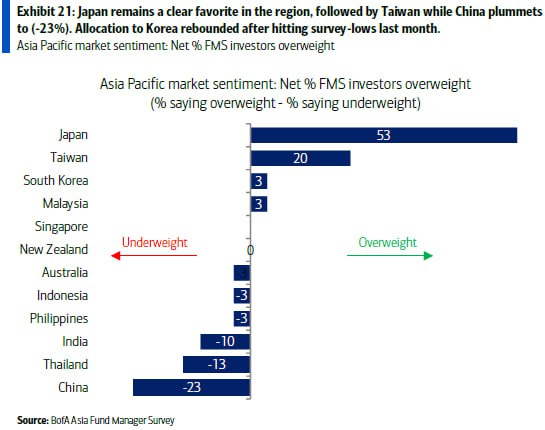

BofA's Asia FMS, Tempered Expectations

- 투자자들은 트럼프 2.0 정책과 중국 경제 회복에 대한 우려 증가

- 일본을 제외한 아시아 경제 전망은 2년래 최저치 기록

- 향후 12개월 일본 제외 아시아 주식 수익률 기대치 5% 미만으로 예측

- 일본에 대한 낙관론은 그대로 유지되면서 FMS내 얼로케이션은 더욱 증가. 대만이 2위를 차지했고, 그 뒤를 한국이 차지. 한국에 대한 얼로케이션은 지난달 역대 최저치를 기록한후 급등하며 OW로 전환

- 인도 주식시장에 대해선 대부분의 투자자들이 추가 하락을 예상하고 있으면서, 관심에서 벗어난 상태

- 섹터 얼로케이션은 반도체, 은행, 소비재 순이며, 부동산과 Materials는 가장 UW한 섹터.

<한화투자증권 Global S&T 이효민 - 2024/11/08>

텔레그램: https://t.me/hyottchart

※ 대표 지수

S&P +0.7%, Nasdaq +1.5%, Dow +0.0%, Russell -0.4%, 2yr T-Yield 4.19(Down), 10yr T-Yield 4.32(Down), Dollar Index 104.35(Down), Gold $2,708(Up). WTI Crude 72.19(Up)

※ Sector

- Outperform: Tech +1.7%, Communication +1.3%, Discretionary +1.3%, Real Estates +1.2%, Healthcare +0.7%

- Underperform: Financials -1.6%, Industrials -0.6%, Energy -0.5%, Utilities +0.2%, Staples +0.4%, Materials +0.4%

※ 대표 관심 지수

- 반도체지수(SOX Index) +2.3%

- S&P500 동일가중(RSP) +0.1%

- 글로벌리튬지수(SOLLIT) +1.6%

- 미국테크Top10지수(IUST10) +2.1%

- 글로벌 혁신 블루칩 Top 10 +2.1%

- 중국 ADR Goldmen Dragon China Index +3.5%

▶️ SNAPSHOT: FED 금리인하 & Powell,여러옵션을 남겨둠 + 초기실업건수는 선방, 지속청구건수는 예상보다 증가 + BOE, 매파적 성향으로 25bp 인하 + Riksbank 50b인하 + Norges 홀드 + 중국 수출 호조, 수입 부진 + 예상보다 큰 EIA천연가스 건설 + LYFT와 UAA 실적후 급등

⇒ 증시 상승, 채권 상승, 원유 상승, 달러 하락

※ 중요 인사들의 발언

· Powell, 경제가 강하고 노동시장은 견고하며, 인플레이션이 상당히 완화되었다고 언급. 경제활동이 강해지고 일부 하방 리스크가 줄어들었고, 최근 인플레이션 데이터는 끔직히 높지는 안ㅎ지만 예상보다는 높았다고 언급. 현재 채권 금리를 정책적으로 고려해야할 단계는 아니라고 언급하며, 최근채권 금리 상승은 인플레이션 기대치가 아닌 성장 기대감이 커지는 것을 반영하고 있다고 언급.

· 바이든, 트럼프와 통화하고 행정부가 트럼프 팀과 협력하여 평화로운 전환을 보장할 것이라 언급.

· 트럼프, 파월 연준의장이 남은 임기를 채울수 있도록 허용할 것(CNN)

· 체코 중앙은행 CNB, 예상대로 25bp 인하를 했으며, 앞으로 추가 금리인하에 매우 신중할 것이며 항후 몇달내에 금리인하를 중단할 수 있다고 언급.

· 스웨덴 중앙은행 Riksbank, 예상대로 50bp 인하를 했으며, 12월과 2025년 상반기에도 정책 금리를 인하할 수 있다고 언급. 경제활동을 더욱 지원하기 위해서 다소 빠른 인하가 있을 수 있음.

· 미 연방기관, 최근 중국의 통신 인프라 해킹으로 인해 직원들에게 업무용 휴대폰 사용을 줄이라는 지침 발표.

※ Market Implied Fed Rate Cut Pricing

· 12월 18bps (전일 19bps), 1월 28bp (전일 28bps)

※ FOMC Rate Decision 4.50~4.75% 예상치 부합. 이전 4.75~5.00%

· 성명서 변화 부분: 1) "인플레이션이 2%를 향해 지속가능하게 움직인다는 확신을 얻었다" 라는 문구 삭제

· 2) "인플레이션과 리스크의 균형에 비추어" 가 아닌 "목표를지원하기 위해" 로 수정

· 이번 변경은 연준이 인플레이션 뿐만 아니라 물가상승률과 고용 두가지 측면에 모두 초점을 맞추고 있다는 점을 재확인.

· 인플레이션은 여전히 다소 높은 수준이고, 노동시장 여건은 전반적으로 완화되었음을 인정.

※ BOE 예상대로 25bp 인하, But 매파적 발언

· 인플레이션이 목표치인 2%로 가기 위해 다른 리스크들이 사라질때까지 충분히 오랫동안 은행 금리를 제한적으로 유지할 계획이라고 언급.

· MPR, 2025년 2026년 인플레이션 전망치 상향조정. 영국 예산이 26년 중반에서 2027년초 사이에 인플레이션을 일부 상승시킬 것으로 예상.

· 이에 12월 인하가능성은 20%에 불과, 2025년 말까지 총 65bp 인하가 예상됨.

※ 미국 Initial Jobless Claims 221k vs 예상 222k, 이전 216k

· 다만 Continuing Claims는 1892k 로 예상치 1873k를 상회.

· 캘리포니아, 미시간, 오하이오가 주간 최대 증가율을 보였음. 갑작스러운 해고 증가보다는 고용 감소로 기울어져있음.

※ 미국 3분기 Unit Labor Costs +1.9% vs 예상 +1.0%, 이전 +2.4%

· 시간당 보수와 생산성이 증가하면서 예상치를 상회. 다만, 새로운 인플레이션 압력을 발생시킬 정도는 아니고, 경제가 견고한 속도로 성장할 수 있을 것이라는 기대를 갖게 하는 정도.

· 인건비가 많이 상승했지만, OxEco의 임금성장률 추적기에 따르면 3Q 임금상승률은 4%를 약간 상회하는 수준으로 둔화되고 있으며, 이는 연준 2% 목표에 부합하는 속도

※ 원자재 뉴스

· 유가, 경질유 관련 촉매제로 인해 등락을 거듭했지만, 지정학적 불확실성이 지속되는 가운데 상승 마감.

· 칠레 Codelco, 10월에 최고 생산량을 기록.

※ 지정학적 이슈

· 이란에서 이스라엘에 대한 임박한 공격 준비가 목격된후 F15 미 공군 전투기 편대가 영국에서 중동으로 배치.

· 젤렌스키, 동맹국들의 대응조치가 취해지지 않으면, 북한에서 더많은 병력이 배치될 것이며, 아직 트럼프와는 전쟁 종료에 대한 논의가 없었다고 언급.

· 푸틴, 트럼프의 미국 대선 승리를 축하하며, 러시아와의 관계회복과 우크라이나 전쟁 종식 열망에 주목한다고 언급. 또한 트럼프와 언제든 통화할 준비가 되어있다고 언급.

※ 개별 주식

· Qualcomm(QCOM) -0.1%: 예상치 상회한 실적 발표. $15B규모의 자사주 매입 승인, 시장 기대치 상회하는 가이던스 제시.

· Gilead Sciences (GILD) +6.8%: 예상치 상회한 실적 발표와 긍정적인 가이던스 제시

· MercadoLibre(MELI) -16.2%: 예상치 하회한 실적 발표.

· Arm Holdings(ARM) +4.1%: 산업 및 ioT 장기적인 약세를 이유로 로열 수익 성장 전망치를 YoY +20%에서 10% 초반대로 로 하향조정

· Netrein(NTR) -1.2%: 예상치 하회한 EPS 발표.

· Barrick Gold(GOLD) +0.3%: 예상치 하회한 실적 발표.

· TransDigm Group(TDG) -3.9%: 부진한 가이던스 제시

· Under Armour(UAA) +27%: 예상치 상회한 실적 발표. 가이던스 상향조정.

· Lyft(LYFT) +23%: 예상치 상회한 실적 발표. 총 예약 가이던스도 견고

· United States Cellular(USM) -0.8%: 보유중인 스펙트럼 라이선스 일부를 $1.018B에 AT&T에 매각하기로 결정

· JPMorgan (JPM) -4.3%: Baird에서 트럼프의 우호적 규제환경에 대한 낙관이 있찌만, 현재 주가가 낮은 Risk/Reward를 제공한다고 언급하며 투자의견 하향조정.

· Boeing(BA) +2.6%: FAA 행정관, 보잉 CEO와 737 생산 계획에 대해 이야기를 나눴으며, 감독을 더욱 강화하고 목표를 설정할 것이라 언급.

· Spotify(SPOT) +2.2%: 사용자들이 SPotify에서 TikTok으로 바로 공유할 수 있으며, 한번의 탭으로 인스타에서 노래를 저장할수도 있음.

<한화 해외주식 한상희 _ 셀온과 대선: 누가되든 주식에서채권으로 이동>

- 미국 증시는 실적과 가이던스가 좋으면 주가에 즉각적으로 반영되며 이후에도 강세를유지하는 경향이 있음

- 3분기 실적이 마무리되고 있는가운데, 이번에는 다른 모습이 나타나면서, 양호한 실적에도 주가가 하락하고, 반대의 경우에도 오르는 경우가 생기는 생소한 셀온이 발생하고 있음.

- 이는 10월말 헷지펀드 북이 닫히는 과정에서 수익을 확정하고 싶은 투자자들이 많기 때문이라 판단.

- 대선의 경우, 누가 결정이 되더라도 부채부담을 의식할 수 박에 없는 새 정부는 재정적자를 줄이려는 의지를 보일 가능성이 높음

- FOMC의 경우 기준금리를 내린다고 하더라도, 12월인하에 대해선 보수적으로 언급할 가능성이 높으며, 이는 낙관적인 투자자들을 돌릴수 있음

- 9~10월 나왔던 채권에서 주식으로 자금 흐름이 되돌려질 환경이 되었다고 보며, 미국 증시는 조정을 받고, 채권 가격은 상승할 것으로 생각함

- 주식 비중을 유지해야만 하는 투자자들은 미국에서 비미국 자산으로 바꿔야하며, 우리는 S&P500 상단 5,900에 대한 뷰를 고수함.

GS's Trader Tony Pasquariello, Positioning and risk taking into the US election

- 최근 몇주동안 트레이딩 커뮤니티들이 위험을 크게 줄여왔음. 펀더멘털 주식 메니저들의 미국시장 익스포져는 23년 3월 이후 최저수준으로 감소하였고, 롱온니 고객들은 지난주에만 $10B 규모의 주식을 순매도하며 주간 연중 최대 매도 금액 기록.

- 옵션 스큐와 S&P 선물 포지셔닝에서도 주식 시장내 방어적 성향이 분명하게 드러나고 있음.

- 매크로 영역, 특히 미국 금리에서도 상당한 포지션 감소가 있었음.

- 이제 투자자들은 초기 시장 추세에 빠르게 뛰어들 것으로 보이며, 특히 채권시장으로의 유입이 빠르게 일어날 것으로 봄.

- 주식시장의 경우, 명확한 시나리오가 나오더라도 내재 변동성이 급격하게 상승할 수 있는 상황에 위치하고 있으니, 조심할 필요가 있음.

GS's Rubner, Flow of Funds: September 프리뷰

- 이번 레터가 8월에 대한 마지막 주식 시장 베어리시 콜 레터가 될 것. 8월은 주식 공급 및 수요 불일치가 가장 심한 달이고, 이미 9이닝중 8이닝까지 마무리되고 있다고 봄.

- 개인적으로 글로벌 매크로 환경이 너무 베어리쉬해서, 전술적으로 8/30일부터는 주식에 대해 전술적으로 불리쉬 의견을 제시함.

- 시장이 충분히 빠졌다고 생각하진 않지만, 거의 다다랐고, "Nibble"을 시작하고 있음. 주식 공급 이슈가 완전히 해소되려면 다음주까지 걸릴수 있긴 하지만, 최악의 기술적 상황은 지나갔다는 증거들과 포지션 감소를 충분히 확인했음.

- 7/17일 이후 포지션 다이나믹은 완전히 바뀌었고, 이제 하락폭 축소 후 그린 슈팅의 조짐이 보이기 시작.

- 9월 노동절 랠리가 시작하기에 포지셔닝은 매우 깨끗함. 이번 하락장에서 매수할 계획이나, 월요일 저점까지 내려갈 것으로 보이지 않음.

- 8/28일 Nivida의 실적 발표이후 장후 기술적 저점을 보일수 있다고 생각함. 또한 8/22~23일 잭슨홀도 큰 이벤트로 되어있음.

- 이번주 모든 시선은 수요일 발표될 CPI 보고서에 쏠려있음. 발표 후, 반등보다는 하락 가능성이 더 높다고 봄.

- 주식시장 Total Exposure가 실제로 크게 하락세로 돌아섬. 이러한 유형의 행동과 변동성 폭발을 고려하면, "Sell First, ask questions later" 유형의 시장 움직임이 나올수 있음.

- 투자심리는 위축되고, 혼란에 빠진 시장임. 리테일도 풋 매수세로 전환되었고, ODTE 옵션 거래량이 풋으로 이동했다는 것은 중요한 역학 관계를 설명함.

- 감마는 더이상 시장 버퍼가 아니며, 변동성 loop을 양방향으로 악화시킴. MM들은 빠리게 익스포져를 변경하고 있음. 가까운 시일내에 지수 데스크의 롱감마가 크게 늘어날 것으로 보이지 않음.

- 다만, 9월 3~4째주는 연중 최악의 2주이며, 연기금들이 주식시장 노출을 줄이고 채권으로의 움직임을 보이기 시작. 또한 대선 이슈까지 있기에, 결론적으로 말한다면, 9월 첫째주와 둘째주 단기 반등 이후, 나머지 2주는 까다로운 시장이 될 것으로 보임. 8월 하락에서 단기적 Buy the Dip을 추천함.

GS의 Rubner, 8월 No Buy the Dip, 하방 헷지 필요

- 이번주와 다음주 S&P500 시총의 40%가 실적발표하면서 시장 분위기를 선도할 것. 수급적으로봤을때 이번 하락에서는 Buy the Dip을 하지 말아야하며, 하방 헷지가 필요하다고 생각함.

- NDX 단기 CTA 임계치는 19,608이며 오늘은 4월 이후 처음으로 단기 임계치가 하방으로 꺠지는 날임. SPX 단기 임계치는 5,472이며 돌파될지 주의 필요

- 오늘을 포함한 앞으로 한주간 미국 시스테믹 트레이더들은 모든 시나리오에서 Net Seller가 될 것

- Vol Control 전략과 Vol Selling ETF들이 더이상 시장을 지배하기 힘들 것. 현재 시장은 새로운 변동성 체제에 있으며, 이러한 높은 변동성 수준을 고려할때, 총 포지션 노출을 줄여야 함

- 선거 Correction. 더이상 트럼프의 압승으로 시장은 보지 않고 있기에, 선거 확률 변화와 포트 재조정을 감안할때 LP들은 헤징수단을 더욱 찾게 될 것.

- 실적발표를 하는 대형종목들에 대한 실적 기대치가 너무 높게 설정됨. 이는 보통 좋아선 안되고 실적이 매우 대단해야할 필요가 있음.

- 유동성 및 감마의 반전. 투자자들의 휴가로 이미 S&P500 선물 Top Book은 이미 -50%하락. 8월까지 유동성은 더욱 어려워질 것으로 예상됨. 시장 완충 역할을 해온 지수 감마가 더이상 최대 매수 포지션이 아님.

- 전에도 말했지만, 8월은 연중 주식 자금 흐름이 가장 나쁜 달임. 3Q에 들어올 자금들은 이미 투입이 되었기에, 추가 예상되는 자금 유입은 없음. 매수자들은 탄약이 떨어졌고, 이제 자금 유출에 대해 매우 경계할 필요가 있는 상황임.

회사생활 처음이자 마지막 안식월을 받아 금일부터 쉬게되어서, 당분간 시황 및 자료 정리는 드문드문 발송이될 것 같습니다.

급하신 일이나 필요하신 부분이 있으실때는 언제든 편히 연락 주시면, 항상 최우선으로 해결드리겠습니다!

돌아와서 찾아뵙고 인사드리겠습니다! 항상 감사드립니다!

ㅤㅤ𝗜𝗡𝗙𝗢𝗥𝗠𝗔𝗧𝗜𝗢𝗡 𝗔𝗕𝗢𝗨𝗧 𝗞𝗜𝗠

♞ . owner & c.own :: @ujasmine • @aduhh

♞ . admin :: t.me/KimRekber/5137

❈ proof & rate :: @proof_kim • @ratekim

❈ fraud & pp :: @infoscamr • @ppkimrekber

ⓘ tidak menerima format melalui rc ⓘ

Last updated 1 year, 1 month ago

볼만한 뉴스와 증권사리포트, 글로벌경제뉴스. 와신 등을 공유합니다. 내용은 매도/매수의 의견이 아닙니다.매매에 대한 책임은 본인에게있습니다

●/ ●/

《 | 《 |

/〉 제보.문의 /〉

제보/각종 문의 받습니다.

@yeouidooppa

Last updated 1 year, 1 month ago

비트코인 & 경제 & 재테크정보를 공유드리는 방입니다

채팅방 - @enjoymyhobbychat

모든 글은 투자의 참고 자료일 뿐이며,

투자 판단에 대한 책임을 지지 않습니다.

* 홍보, 후원, 광고 : @KimYoungTaek 문의

Last updated 1 year, 1 month ago