Tons of bonds

Contact https://t.me/tonsofbondsbot

Сотрудничество по YouTube/Telegram/TikTok - [email protected]

@bada99bada

@hotdogsup

@sheikhto

@nikelodium

@whiteepr

@ssempaai

@ROMANEPAV

@pahangoro

Все происходящее в данном канале является вымыслом и не имеет отношения к реаль

Last updated 1 year ago

КАНАЛ С НОВОСТЯМИ - @RAIZNEWS

Ставим тут https://csgopositive.me/raiz

Канал с короткими нарезками моментов - https://www.youtube.com/@raizshort

Лицензионный софт - https://soft.store

Last updated 1 year, 2 months ago

Российский рынок акций стартовал туземун, но вместо гептила в баках оказался коровий метан из голых ожиданий — полет замедлился. Новых восторгов нет, а старые уже не торкают. Еще месяц-другой такой болтанки — и можно будет ждать космонавтов обратно

Зато облигационный рынок чувствует себя подозрительно неплохо — доходности стабильно снижаются почти по всему спектру бумаг. Это касается даже долгосрочных ОФЗ, хотя именно на этот сегмент приходится наибольшее размещение со стороны Минфина. Скорее всего, мы видим переток как крупных, так и мелких денег в сторону более надежных и ликвидных инструментов — тем более с перспективой апсайда в случае дальнейшего снижения ставок. Эту надежду подпитывают и цифры по инфляции: она, по крайней мере, вроде бы не растёт — а это уже неплохо

Схожая ситуация наблюдается на американском рынке. Инфляция сохраняется, Федрезерв держит оборону по ставке, перспективы её снижения в 2025 потускнели, но доходности длинных бумаг всё равно ползут вниз. И не от большой любви к длинным трежерям, а потому, что в акциях становится по-настоящему страшно

Всё как в учебнике по макроэкономике, рецессию только не подвезли. Пора бы уже

Срочная новость от треш-портфеля

Продана облигация Балтийский лизинг-БО-П08 - с доходностью 32% она смотрелась чересчур респектабельно на нашей сельской треш-дискотеке. Взамен неё на танцпол врывается - тра-та-та-та! - еще одна ФПК Гарант-Инвест-002Р-08 с доходностью 120 с чертом, взял по 53.6% номинала

Это не инвестиция, это чистая спекуляция и веселье

Наблюдая разливающийся по рынку энтузиазм, не могу не задаться вопросом “А что собственно произошло?”

Наверно инфляция пошла на спад? Или закончилась “геополитика” и отменили санкции? А может нефть начала дорожать?

Нет, инфляция остается высокой и нестабильной. Из ЕС прислали очередной конверт с санкциями, после открытия которого акции Газпрома упали до 10-летнего минимума. Нефть показала минус 2.5% за неделю, плюс пошли разговоры о снижении ценового потолка для российской жижи до 40 долларов. Может чего забыл?

Пока сегодняшний фестиваль больше напоминает радость от отмены приговора (типа ждали 25%, а оно вон как вышло). Ну и признание государством недостаточности монетарных мер в сражении с фискальной инфляцией - о чем в последнее время только ленивый не говорил

Возможно они наверху поняли, что настало время закопать стюардессу и перейти к старым испытанным способам сдерживания экономической активности: увеличению налогов (как массово через налог на прибыль и НДФЛ, так и и выборочно - см. кейс Транснефти), сокращению госзаказов и социальных выплат (очевидно, невоенного характера), иным способам связыванию ликвидности (например, через распределение ОФЗ среди банков) или наоборот раздачи средств (от субсидий компаниям до продуктовых карточек малоимущим). В отличие от процентной ставки, фискальные меры могут затрагивать как всех экономических агентов, так и их группы, или вообще единичные компании. И можно напрямую пополнять дефицитный бюджет. На этом фоне ставку можно даже понизить - было бы красиво

То есть давление на экономику не снизится, а скорее станет более изощренным и изобретательным. И это точно не тот фундаментал, на котором возможен устойчивый рост рынка

Самое интересное начнется, если снова ничего не выйдет

Флоутеры Балтийского Лизинга сегодня снижаются на 0.7-0.9% - это довольно заметные на рынке три выпуска бондов с купоном КС+230. Причина пока неясна, но облигации того же эмитента с постоянным купоном остаются стабильными. Никаких новостей - положительных или отрицательных - я пока не нашел, за исключением сообщений о регистрации очередного выпуска

Если у вас есть какие-то обоснованные предположения, то не откажите в любезности поделиться в комментариях, или можно написать в бот

UPD: завал разной степени тяжести наблюдается по всему рынку флоутеров, т.е. прошлонедельный тренд на падение флоутеров остается в силе и даже нарастает. Любопытно

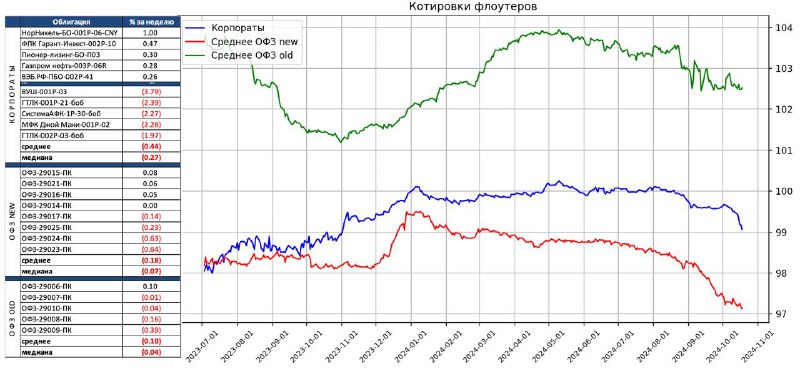

Еженедельная сводка по флоутерам

?

+ Выборка по корпоративным бумагам увеличена до 130 наиболее ликвидных выпусков

+ Добавлен анализ ОФЗ-флоутеров старого поколения - тех, что с полугодовым ретроспективным купоном и премией к RUONIA

И?

✅ Корпоративные флоутеры - минус 0.44%, больше всех упали бумаги Вуша, ГТЛК и АФК. Лидеры - юаневая облигация Норникеля и (вы удивитесь) бонд Гарант-Инвеста - практически Мильтон и Паниковский

✅ ОФЗ нового поколения - минус 0.18%, больше всех упали 29024 и 29025, стабильными остаются ранее размещенные бумаги 29015, 29016, 29021

✅ ОФЗ старого поколения - минус 0.10%, больше всех упала 29009, лучше всех чувствует 29006 (она перешла в режим фиксированного купона, погашение через три месяца)

В такой ситуации не понимаю, зачем участвовать в первичных размещениях - проще подбирать бумаги на вторичном рынке по цена ниже номинала. Ну и фонды ликвидности начинают играть новыми красками - там нет такого безобразия, по крайней мере пока

Данные о том, что уровень государственного долга по отношению к ВВП составляет всего 15%, часто подаются как очень позитивные для РФ. Действительно госдолг составляет порядка 30 трлн руб, а номинальный ВВП-2024 оценивается в 196 трлн. Типа это признак финансового здоровья, высокой ответственности и возможности дальше финансировать долг без ущерба для бюджетной стабильности

Ой ли?

Конечно, 15% смотрятся красиво на фоне общемирового показателя в 92%, не говоря уж о странах с более высокими значениями (не будет показывать пальцем). Но есть нюанс - большинство этих стран пока имеет возможность управлять своим долгом за счет новых заимствований как на внутренних, так и на международных рынках. Не факт, что это всегда хорошо, но как в древнем анекдоте - “инструмент то имеется”

У РФ такой возможности нет и близко, даже в части займов от “дружественных” стран. Всё, что остается Минфину, - это выжимать ресурсы из внутреннего рынка по принципу “кошечка, ну еще капельку”. План по размещению ОФЗ на 2024 буксует (хотя еще октябрь, куда торопиться), и дальнейшие таргеты по новым займам примерно на 5 трлн ежегодно выглядят несколько амбициозными с очевидными последствиями в виде дальнейшего роста процентных ставок

В общем, наиболее оптимистичный для РФ в текущих условиях предел госдолга - это вовсе не среднемировые значения, и даже не иранские 30%, а где-то в районе 16-17% ВВП

Сотрудничество по YouTube/Telegram/TikTok - [email protected]

@bada99bada

@hotdogsup

@sheikhto

@nikelodium

@whiteepr

@ssempaai

@ROMANEPAV

@pahangoro

Все происходящее в данном канале является вымыслом и не имеет отношения к реаль

Last updated 1 year ago

КАНАЛ С НОВОСТЯМИ - @RAIZNEWS

Ставим тут https://csgopositive.me/raiz

Канал с короткими нарезками моментов - https://www.youtube.com/@raizshort

Лицензионный софт - https://soft.store

Last updated 1 year, 2 months ago