План Б

Новостной бот: @NewsPlanBot

Сотрудничество:

Юр.консультации: @ConsultPlanB

Архив: @planArc

Пишем о защите бизнеса от давления органов и банков, даём лайфхаки по налогам и бухгалтерии, как вести себя при проверках и т.д.

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 1 day ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 2 days, 7 hours ago

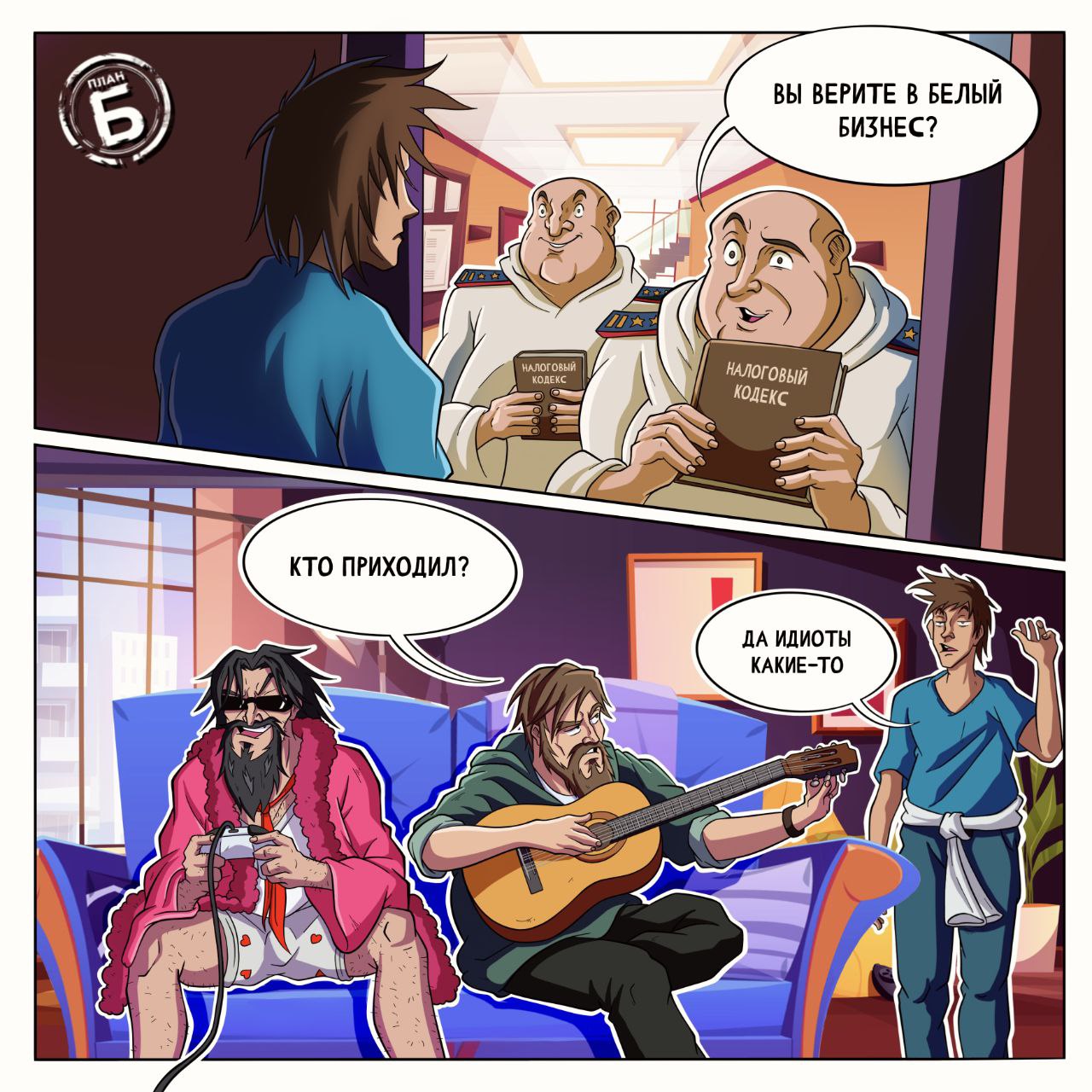

Почему «белый» бизнес – это страшный сон для экономикиНаш пятничный пост про чудаковатые идеи по борьбе с наличкой вызвал интерес подписчиков, поэтому сегодня хотим посмотреть на эту тему глобальнее. Сейчас опять пошли разговоры, что бизнес должен стать полностью белым, а оптимизация скоро исчезнет… Но можно ли серьёзно относиться к таким утверждениям?

Когда-то мечтали о коммунизме и всех в эту мечту тащили – получилось так себе. А теперь в условиях неопределённости и напряжённости нас убеждают, что всё должно быть «по-белому». И периодически эту тему вбрасывают в паблик. По-белому – это все платят налоги в полном объёме, а движения денег для государства прозрачны. Хорошо жить и работать в таких условиях? Может быть, но это фантастика. Экономика-то в нашей стране хоть и рыночная, но это капитализм со своими закидонами.

Наши эксперты периодически имеют дело с чиновниками разного уровня. Интересно, но многие из них искренне не понимают, почему бизнес сосредоточен на оптимизации. Таких предпринимателей считают жуликами – дескать, ничего ведь трудного нет в том, чтобы просто платить налоги. Но ведь эта история вообще не про жульничество!

Например, строительство. Зарплаты там все серые, постоянно нужны наличные. Сотни тысяч нужно вывести с расчётного счета в месяц. И этими расходами предприниматель не может уменьшить ни НДС, ни налог на прибыль. За квартал НДС может вылиться в сотню миллионов – это же катастрофическая сумма. Поэтому оптимизация. Поэтому «бумага». И в подобной ситуации находятся многие отрасли. Это система.

Ну вот давайте представим, что завтра весь бизнес вдруг обелился, «серый» рынок исчез. Всех трудоустраивают по всем правилам. Все платят налоги в полном объёме. Что будет дальше?

Честное ценообразование и конкуренция?Да неужели? Если играть «по-белому», то затраты на все бизнес-процессы вырастут. Это приведёт к очень заметному (мягко говоря) росту цен на все товары и услуги. И по факту платить все эти налоги будут… конечные потребители. Простые люди.

Но и «белые» зарплаты будут выше сегодняшних?А мы так не думаем. Люди среднего возраста и младше слабо верят в пенсию через 20-30 лет. Зато их очень интересует реальная зарплата и сегодня. Многим белая з/п и не нужна. Да и бизнес в случае «серой» зарплаты часто готов платить побольше.

Резко вырастут поступления в бюджет?Это ФНС так думает. А вот не факт. В «белой» ситуации крупняк-то, конечно, останется, а вот большая доля малого и среднего бизнеса моментально загнётся. Большие налоговые платежи требуют как минимум стабильности. Есть стабильность в нашей экономике? Мы пока её не встречали.

В прозрачных условиях экономика будет расти?Мы считаем, что будет наоборот. Если умрёт значительная часть среднего бизнеса, то огромное число работников останется на улице. Это же социальный взрыв, а не рост экономики! Что лучше: 50 млн граждан с серой зарплатой или 10 млн с белой и «социальными гарантиями»? А коррупция исчезнет? Или она просто примет ещё более чудные формы?

Если смотреть на действительность трезво, то теневая история – это неотъемлемая часть нашей экономики. Хорошо это или плохо? Это факт. Экономить для бизнеса – это нормально. Экономить на налогах – тем более. Так устроен бизнес во всём мире, если он стремится зарабатывать, а не разориться.

Очень большая доля бизнеса в нашей стране живёт за счёт оборотных средств. Так что покупка НДС – это нормальное решение финансовых задач в сегодняшних условиях. А будет ли государство пересматривать эти условия? Давно ждём, но пока всё выливается в безумства в исполнении ФНС.

Для нашей экономики белый – это пока что цвет катастрофы и траура (как в Китае). Мы смотрим в будущее с оптимизмом и считаем, что государству хорошо, когда бизнес держится на плаву. Так что спокойно работаем дальше, а если у вас остаются НДСные вопросы, то подайте заявку в нашу закрытую группу – с вами оперативно свяжутся и помогут.

#разное

@bi_plan План Б

**Почему «белый» бизнес – это страшный сон для экономики**Наш пятничный пост про чудаковатые идеи по борьбе с наличкой вызвал интерес …](/media/attachments/bi_/bi_plan/499.jpg)

!!! ВАЖНО !!!Хотим успокоить всех клиентов и заинтересованных лиц – наш сервис работает в штатном режиме. По нашей предварительной версии все сбои и блокировки происходят на стороне Телеграма.

По сообщениям из разных источников, те, кто ведет деятельность в телеге, и особенно те, у кого очень много переписок на аккаунте – столкнулись со схожими проблемами. Телеграм хаотично разлогинивает аккаунт и стирает последние исходящие сообщения в пределах 1-2 дней. Пока никакой закономерности не выявлено, это происходит с аккаунтами из совершенно разных сфер.

Целенаправленная ли это чистка или просто технический баг ТГ, который проявился не так давно, пока не ясно.

В любом случае мы работаем и ждем ваших обращений. Если вы не получили от нас книгу или просто потеряли контакт, добавьтесь в этот закрытый канал: там есть информация о том, как с нами связаться.

Ссылка на закрытый аккаунт по клику - тут.

Дело о рекламе и белом порошкеВсегда радуемся возможности опубликовать положительное судебное решение с комментарием, какие все молодцы. Но не сегодня. Герои сегодняшнего поста крайне неудачно попытались уменьшить левыми вычетами сумму НДС, попались уже на стадии камеральной проверки и проиграли во всех трех инстанциях. Что же пошло не так?

Пермская компания ООО «Актум» - официальный дистрибьютор ПАО «Уралкалий», занимается поставками конечникам довольно специфической продукции: хлористого калия и минерального концентрата "Галит". Круг покупателей подобных товаров довольно ограничен. Но ребята из «Актума», видимо, решили не сдаваться и при помощи рекламы в интернете привлечь как можно больше новых клиентов. Рассудили примерно так, если каждый житель России узнает о " Галите", то непременно захочет его приобрести.

Для этой серьезной миссии выбрали компанию «Эланд», которая и должна была заняться массированным продвижением продукта через интернет. На деньги не скупились, подписали контракт на целых 312 миллионов. А затем, конечно же, включили в вычеты за 2 квартал 2020 года НДС в размере 27 млн руб. Все как положено, вот счета-фактуры, вот договор, вот УПД, вот медиапланы и отчеты. Согласно им ООО «Эланд» в поте лица на протяжении полугода размещал на многочисленных сайтах рекламные баннеры, ежемесячно перевыполняя план по показам, кликам и переходам.

И вдруг налоговая во время КНП возьми да усомнись в том, что рекламная компания «по повышению узнаваемости продукции и привлечению новых клиентов» вообще была. Не убедили инспекторов отчетные документы. И вот почему.

Сразу вызвал вопросы поставщик услуг. ООО «Эланд» за несколько месяцев до сделки сменил вид деятельности, руководителя и учредителя компании. У компании даже не было своего сайта. К тому же новый директор уже засветился до этого в мутных схемах по оптимизации налогов.

Что касается легендирования самой сделки, то это полный провал. В электронной переписке не бились даты согласований и подписания договора, в бумажных документах – подписи. Скриншоты в отчетах не соответствовали списку сайтов, среди которых зачем-то было несколько детских, аудитория которых явно не является целевой.

Налоговым органом был сделан запрос в ООО «Гугл», откуда сообщили, что ООО «Эланд» даже не заявляла рекламу от имени ООО «Актум». Более того, все потенциальные клиенты находили заветный "Галит" исключительно через поисковик, а не через рекламу, как показал анализ данных программы Google Analytics.

Были и другие серьезные ляпы. Кому интересны все подробности, вот номер дела: №50-12488/2022. Обнаруженные факты привели проверяющих к выводу о том, что рекламные услуги в действительности не оказывались, а вся схема затевалась исключительно для незаконного снижения налоговой нагрузки. Стоит отметить, что в данном случае была КНП по НДС, фискалы не проверяли прибыль, так что, вероятно, и налог на прибыль еще к доплате будет.

Выводы из истории такие: прежде чем брать бумажные вычеты проанализируйте свой бизнес. Монополисту со специфическим товаром не стоило закрывать НДС таким способом да еще за такие деньги – неубедительно. Есть более логичные для этого сегмента варианты продвижения, которые не вызовут с ходу подозрений ФНС как в данном случае.

И к легендированию надо было подходить более ответственно. Если уж взяли эти услуги, то наняли бы за наличку хорошего таргетолога, он бы им все настроил, где надо поразмещал, скрины красивые сделал, отчеты нарисовал. А для налоговой бы все это представили как от «Эланда».

Да, рекламные услуги в интернете в качестве левых затрат выглядят привлекательно, но минус в том, что их сейчас уже довольно сложно имитировать – слишком много есть способов проверить их реальность. Поэтому если и выбирать такой вариант, то только если есть кто-то, кто хорошо знает специфику и отрисует все как надо.

И конечно, в вопросах вычетов всегда важен грамотный и надежный партнер. Поэтому всем, кому актуальна тема НДС, рекомендуем вступить в нашу закрытую группу и получить профессиональную помощь опытных специалистов.

#налоги

@bi_plan План Б

**Дело о рекламе и белом порошке**Всегда радуемся возможности опубликовать положительное судебное решение с комментарием, какие все молодцы. Но не сегодня. …](/media/attachments/bi_/bi_plan/497.jpg)

!!! ВАЖНАЯ ИНФОРМАЦИЯ !!!Вчера начались какие-то технические проблемы с нашими рабочими аккаунтами (почему-то начала отрабатывать спам система). Поэтому, мы потеряли связь с частью наших клиентов. Приносим извинения, за доставленные неудобства. Не переживайте, мы все поправим, никого не оставим - всегда будем на связи. Но, пока немного с костылями. Пожалуйста, все кто работал с нами в любом квартале по НДСу или уже получил книги по 1кв23 - найдитесь!

Дабы нам найтись, подайте пожалуйста заявку в эту группу. После подачи заявки - наши ребята, свяжутся с вами. Давайте не будем теряться. В течении дня, будем разбирать, свяжемся с каждым, кто закинет заявку. Основному аккаунту, возможно придется несколько дней полежать в тишине.

Вступайте СЮДА

Полный «тяп-ляп»: суд засомневался, что ФНС вообще проводила проверкуКогда предприниматели побеждают налоговую в суде – это всегда интересно. Но особенно нам любопытны полезные судебные решения, в которых видны и недоработки фискалов, и недочёты со стороны бизнеса.

Внимание наших экспертов привлекло совсем свежее решение (дело № А40-270650/22-140-5103 в Арбитражном суде города Москвы). В отношении ООО «БизнесТрансКомпани» (БТК, транспортная компания) ИФНС проводила выездную проверку за периоды октябрь-2018-март-2019 и июль-декабрь-2019. И закончилась ВНП доначислениями НДС на сумму 48,3 млн рублей плюс пени 20,8 млн и штраф 5,4 млн. Почти 75 млн – немало даже для столицы. Жалобами ООО удалось отбить только 2,7 млн штрафа – пошли судиться.

Налоговики как будто явились в суд с полной уверенностью, что раскрыли типичную транспортную схему – «дело в шляпе». Стандартно заявили о «схеме минимизации налоговых платежей», фактически назвали контрагентов ООО «техничками». И вроде бы в целом картина была убедительной, но… Суд сильно засомневался и выдал массу красивых цитат.

- Гендир «БТК» оказался мужем гендира одного из контрагентов. А она – дочь ещё одного контрагента. Такой «семейный подряд». Но суд говорит на это:

«…ссылка налогового органа на взаимозависимость не может сама по себе быть признана состоятельной. Действующее налоговое законодательство не запрещает заключение сделок между взаимозависимыми лицами»2. Налоговая обозначила, что отчётность фирм предоставлялась с одного IP-адреса. А суд видит это так:

«ИФНС не доказала, что выход в сеть осуществлялся со статического IP-адреса… динамические IP-адреса соединения с Интернетом могут совпадать у весьма значительного числа устройств связи, если подключения к сети были осуществлены в разное время»3. ИФНС по справкам 2-НДФЛ предъявила, что сотрудниками ООО и трёх контрагентов «в основной массе» числились одни и те же лица. Суд же говорит, что «в каждой компании работало от 4-х человек и более, то есть пересечение в отношении 1-2 сотрудников не является значимым».Типичный довод ФНС вообще опрокинули:

«Справки 2-НДФЛ свидетельствуют о том, что компании являлись в спорный период реально действующими, имели штат сотрудников и могли вести хозяйственную деятельность»4. Предприятиям оказывали услуги одни и те же ИП. Но суд проанализировал первичку (она в порядке), ИПшники подтвердили, что перевозили грузы. А банковских выписок, показывающих, что ИП получали деньги без договоров, у ИФНС не оказалось.

«…инспекция не привела ни одного аргумента, опровергающего реальность спорных сделок»Почему-то ИФНС запросила информацию не у всех контрагентов, что тоже смутило суд – «неустранимое сомнение должно трактоваться в пользу налогоплательщика, т.е. как доказывающее реальность спорных сделок».«Из материалов настоящего арбитражного дела вообще не усматривается, чтобы налоговый орган проводил должную проверку возможного наличия иных контрагентов у данных компаний»6 марта суд признал недействительным решение о доначислениях. Да, пока это первая инстанция – ИФНС явно будет бороться. В судах всякое бывает, но рассчитываем, что здравый смысл победит.

Интересный момент: в декабре, когда ООО подавало заявление в суд, оно тут же запросило обеспечительные меры – приостановить действие решения ИФНС. Видимо, компания таким путём стала спасать активы. Суд поддержал, но ИФНС в апелляции успешно оспорила принятие обеспечительных мер. Возможно, ООО опасалось проиграть и допустило прокол с выводом активов.

По этой истории видно, как ФНС «лепит» свои доначисления. Приводит какие-то факты и рассчитывает, что и так прокатит. И хорошо, если суд на это не ведётся. Но мы всегда говорим, что легендирование имеет огромное значение в бизнесе – оно как минимум усложняет задачи для ФНС. Ни к чему давать фискалам повод зацепиться за что-нибудь примитивное, что позволит им потом заявить о схеме.

А сейчас самое время решения задач по НДС. Наши специалисты готовы к срочным вопросам. Поэтому пишите в @OptiPlan. Обязательно поможем и найдём наилучшее решение по вашей ситуации.

#налоги

@bi_plan План Б

**Полный «тяп-ляп»: суд засомневался, что ФНС вообще проводила проверку**Когда предприниматели побеждают налоговую в суде – это всегда интересно. Но особенно …](/media/attachments/bi_/bi_plan/493.jpg)

За что боролись, на то и… Как автоматизация бьёт по самой ФНСМы привыкли к мысли, что ФНС своими автоматизированными инфосистемами (АИС) пытается взять весь бизнес под колпак и облегчить себе жизнь. Но когда налоговая опаздывает с проверками, тормозит с оформлением документов – тогда АИС работает против фискалов! Расскажем о таком случае и о полезном судебном решении.

Ещё недавно вы могли спокойно сидеть в офисе, как вдруг появляется «гражданин» в форме и вручает вам решение о проведении выездной проверки. А бумага эта подписана месяц назад – ВНП-то уже вовсю идёт. Трудно было с этой дичью бороться, потому что нигде никак не закреплены сроки уведомления налогоплательщика. И ничто не мешало фискалам рисовать свои документы задним числом.

Теперь ситуация меняется. Ведь сама ФНС стремится автоматизировать все процессы, а обмануть АИС сложно. Так в Татарстане ООО «ТехноХимПром» (торгует химпродуктами) подловило налоговую на обмане и сформировало положительную судебную практику для бизнеса (дело А65-4220/2022 в Арбитражном суде Республики Татарстан).

ООО попало на ВНП по всем налогам за трёхлетний период 2018-20 годов. Налоговая назначила ВНП, тут же выдала уведомление о необходимости обеспечить ознакомление с документами и требование о предоставлении доков... Всё это ИФНС оформила одним числом – 30.12.2021. А 08.01.2022 эти доки были направлены ООО в автоматизированном режиме. ООО пробовало обжаловать назначение ВНП, но безрезультатно – стали судиться.

Именно за даты и зацепилось ООО. Ведь срок проведения ВНП начинается со дня вынесения решения о назначении проверки (пункт 8 статьи 89 НК РФ). Тут всё понятно. Но в суде ООО заявило, что фактически решение о проведении ВНП было принято не 30.12.2021, а 08.01.2022. И это принципиально важно: если ВНП назначена уже в 2022 году, то срок нарушен – 2018 год проверять не имеют права.

Но как доказать, что решение вынесено задним числом? ООО обратилось в «СКБ Контур» и запросило расшифровку имён файлов, чтобы выяснить, когда файлы были сформированы. Эксперты подтвердили: даты формирования файлов и документа, дата документа, содержащегося в прилагаемом файле – 08.01.2022. То есть налогоплательщик абсолютно прав!

Налоговики засуетились. Они принесли в суд скриншоты из АИС Налог-3, заверенные начальником инспекции, о том, что доки подписали и отправили в декабре-2021. И суд поверил в скриншоты налоговой и отклонил заявление ООО. Затем решение устояло в апелляции.

Однако дошло до кассации, а там суд углубился в тему и сослался на приказ ФНС от 18.01.2017 № ММВ-7-6/16. В нём в описании формата документа указано, что

«имя файла обмена должно иметь год формирования передаваемого файла (1-4 строки), дату формирования документа, дату документа, содержащегося в прилагаемом файле».

А ведь эксперты установили, что во всех случаях дата – 08.01.2022. Не декабрь! И никакие скриншоты тут не работают. Суд указал, что они даже «не соответствуют формам заполнения, предусмотренными Едиными требованиями к формированию информационного ресурса «Выездные налоговые проверки» приказа ФНС от 04.02.2016 № ММВ-7-2/60@».

Налоговики оказались в тупике. Схитрили и попались. При этом проблемой для них стали их же инфоресурсы. А «по старинке» прикрыться липовыми скриншотами не получается, потому что и они не соответствуют формату. Вот так невезуха!

Решение отправили на пересмотр в первую инстанцию… и та же самая судья, поверившая в скриншоты налоговиков, теперь заняла сторону ООО. В марте решение о проведении ВНП за 2018 год признали недействительным. Налоговая ещё пытается побороться в апелляции, но уже вряд ли у неё что-то получится.

Это такая трудная, но принципиально важная победа бизнеса над произволом. Инфосистемы могут работать против самой налоговой. Важно вовремя обращать внимание на детали и разбираться в технической стороне темы.

Ну и сейчас многих предпринимателей интересуют вопросы, связанные с НДС. Не теряйте время – пишите в @OptiPlan. Дадим подсказки по вашей ситуации и окажем помощь.

#бизнес

@bi_plan План Б

**За что боролись, на то и… Как автоматизация бьёт по самой ФНС**Мы привыкли к мысли, что ФНС своими автоматизированными инфосистемами …](/media/attachments/bi_/bi_plan/492.jpg)

Совершенно секретно: о чем можно договориться с ФНС на ВНПНедавно в нашей практике был следующий случай. Обратилась одна компания. В процессе ВНП фискалы вычислили у них дробление и выкатили приличную сумму доначислений. Оценив доказательную базу, собранную по дроблению, мы поняли, что смысла доказывать обратное нет, но решили побороться за итоговую сумму в сторону снижения. И в итоге действительно получилось примерно на треть умерить аппетиты налоговиков.

Как и почему это имеет шансы на успех, сейчас расскажем. У ФНС очевидно есть проблема с получением реальных средств по итогам выставленных доначислений. Поэтому налоговики все охотнее идут на соглашение с проверяемой компанией о том, что они со своей стороны снижают сумму взысканий до каких-то вменяемых размеров, а компания эту сумму отдает в бюджет здесь и сейчас, точнее сразу после подписания акта ВНП или вынесения решения. Т.е. чтобы хоть как-то улучшить фактическую собираемость денег в бюджет, инспекторы согласны на синицу в руках.

Раньше такое тоже было, но сейчас подобная практика получает все большее распространение, потому что деньги государству нужны как никогда раньше. Нужны сейчас, а не через год или два, когда пройдут все суды. Да и то не факт, что претензии устоят в суде или к тому моменту будет, что с фирмы взять. Ведь иногда даже очень убедительные доказательства суд отказывается принимать, и дело разваливается. Такие примеры мы уже не раз приводили на канале. Не говорим уже о банкротстве и выводе активов, когда в итоге от фирмы ничего не остается. Но даже при благоприятном раскладе время работает против ФНС.

И тогда стороны могут выбрать другой вариант – договориться: налплат говорит, ок, вместо условных 40 млн я готов заплатить 25 млн, а налоговая именно эту сумму и рисует в акте, убирая ряд претензий.

Более того, как нам рассказал один инсайдер, пока на уровне слухов, питерская налоговая сейчас участвует в неофициальном полусекретном пилотном проекте, в рамках которого предлагает бизнесменам заключать некое соглашение как раз на эту тему. Законодательно форма такого соглашения пока никак не определена, но возможно, по итогам работы питерцев к этому придут. Остальные регионы пока договариваются неофициально.

Т.е. предприниматель и налоговая приходят к приемлемой для обеих сторон сумме, которая прописывается в акте, и все довольны. Налоговая заканчивает проверку в кратчайшие сроки без всяких жалоб и возражений, получает реальные деньги для казны, за которые не надо судиться и год-два ждать их поступления. Показатели улучшаются – фискалы в глазах начальства красавчики.

Владелец бизнеса со своей стороны снижает потери от ВНП и даже получает своего рода защиту, т.к. все это происходит еще на стадии проверки, до подписания акта. Ведь если эту договорную сумму прописали в акте, увеличить ее в дальнейшем проверяющие уже не смогут. Опять же хорошо для имиджа и репутации фирмы, когда по ней нет судов, а работу не усложняют обеспечительные меры.

Это напоминает процедуру медиации в суде, только на досудебной стадии. И в роли медиаторов выступают представители Управления. Кстати, договариваться, если что, надо именно с ними, а не с проверяющими. У тех просто нет полномочий на такие действия. Инициатива должна идти от налплата, а дальше как повезет. Но намек может поступить и от налоговой.

Главное здесь сторонам не пропустить этот намек на готовность начать диалог. Если в вашем региональном управлении налоговики тоже реально смотрят на вещи и готовы пойти навстречу, то можно попробовать договориться. И, конечно, ситуация должна позволить налоговикам убрать из акта, скажем, 2 технички из 5 и оправдаться по ним во внутренних документах: мол, не удалось собрать достаточно доказательств. Тогда все вполне может получиться.

Всегда приятней заплатить меньше, если уж не вышло не платить совсем.

Понятно, что это не массовая рекомендация для всех, но как один из возможных сценариев ее стоит иметь в виду. Если нужно что-то уточнить, обращайтесь к нашим специалистам в @ConsultPlanB, успешный опыт решения таких ситуаций у них есть.

#налоги

@bi_plan План Б

**Совершенно секретно: о чем можно договориться с ФНС на ВНП**Недавно в нашей практике был следующий случай. Обратилась одна компания. В …](/media/attachments/bi_/bi_plan/489.jpg)

Новая страшилка: ФНС готова доначислить каждому физику?Новость о том, что налоговая начала контролировать расходы россиян, облетела крупные СМИ и засветилась в ряде пабликов. Погуглите, если ещё не видели. Эта трогательная история «зацепила» и наших экспертов. Давайте разбираться.

Пишут, что некая госслужащая москвичка Марина (в некоторых случаях её назвали Анастасией, а больше ничего не поменяли – забавно) получила уведомление от инспекции с приглашением «пообщаться». Сходила она, а там выяснилось, что её расходные операции по банковским счетам за 2022 год превысили сумму зарплаты на 700 тысяч рублей!

И вот Марине предложили добровольно оплатить 91 тысячу доначислений и штраф – 18,2 тысячи. Пригрозили судом, пеней за просрочку и штрафом за несданную декларацию… И что же Марина? А она добровольно исполнила требования. В тех же заметках указано, что налоговая имеет право вызывать граждан, и что лучше не игнорировать «повестку».

Да, статья 31 НК РФ позволяет ФНС требовать от любого налогоплательщика документы, подтверждающие правильность исчисления и своевременность уплаты налогов. Эта же статья позволяет вызывать (на основании письменного уведомления!) для дачи пояснений ну и требовать устранения нарушений. А по статье 90 НК РФ любой может быть вызван в качестве свидетеля.

Теоретически налоговые органы могут заинтересоваться превышением расходов над доходами. Законодательство им позволяет. Но это теоретически. На практике многое выглядит сомнительно:

- Не хватит сотрудников. В РФ на руках, по некоторым данным, более 340 млн банковских карт. А ФНС продолжает сокращать штат… Кто будет анализировать доходы и расходы по всем этим картам? ФНС уже не хватает людских ресурсов на отработку по юрлицам – когда им ещё за физиками бегать? Обычно физиков на допросы по поводу их доходов не дёргают.

- Умалчивают о важном. Банковская тайна касается и ФНС. Чтобы узнать, что у вас на счетах, им необходимо с разрешения регионального управления запросить выписку. Это делается, но выборочно. В рамках ВНП, например. Или, скажем, безработный гражданин купил десять роскошных иномарок. Но таким путём проверять среднестатистических россиян – что-то нереальное.

- Мало логики. По статье 4 Федерального закона от 03.12.2012 N 230-ФЗ контроль за расходами даже чиновников даже по крупным сделкам включается, когда сумма сделки превышает трёхлетний общий заработок этого гражданина и его супруги (-га). А тут приписали всего 700 тысяч. Историю не додумали.

- Слишком просто. По легенде, Марине доначислили 91 тысячу и влепили штраф на 18. Для физика это большая сумма! Даже для москвички. В реальности люди бьются с налоговой и за 15 тысяч. Мы не думаем, что все вдруг побегут оплачивать хотелки ФНС.

Объективно и сам факт превышения расходов над доходами – это не повод для доначислений. Вы можете хранить деньги под матрасом, потом внести на карту и тратить. Можете ежемесячно снимать деньги с кредитки. Есть разные варианты. И в нашей стране по-прежнему не запрещено расплачиваться наличкой. В заднем кармане брюк у вас могут лежать 10 млн, и вы можете прямо сейчас пойти и купить на них квартиру.

Но, допустим, действительно налоговая предъявила претензии – что делать? Тут совет простой. Надо закрыться договором займа. Мифической Марине нужно было нарисовать договор с кем-нибудь из родственников – типа заняла 700 тысяч на пять лет. Вот и всё. Спорить с этим налоговая замучается.

Вообще, в этих заметках ФНС выглядит нереально продвинутой организацией, что возникает мысль… А не сама ли ФНС заказала и проплатила эту «новость»?!

Пока что эта история выглядит показухой. Нам не верится, что такая старая и примитивная «страшилка» сработает. Значит ли это, что налоговая «поплыла» и может только пугать народ? Конечно, нет. ФНС всегда способна чем-нибудь неприятно удивить.

Будем наблюдать за развитием событий. А если вам нужна помощь с бизнесом – пишите в @ConsultPlanB. Обязательно поможем.

Ещё подпишитесь на наш новостной бот @NewsPlanBot – он пришлёт вам самые свежие и интересные новости.

#налоги

@bi_plan План Б

**Новая страшилка: ФНС готова доначислить каждому физику?**Новость о том, что налоговая начала контролировать расходы россиян, облетела крупные СМИ и засветилась …](/media/attachments/bi_/bi_plan/488.jpg)

Внезапный подотчет, или как разорвать замкнутый круг при помощи чеков31 марта прошла сдача балансовых отчетов, и как подснежники вылезли в дебиторке неожиданные для многих директоров огромные суммы подотчета.

Все, что в течение года шло на зарплату в конвертах, расчеты с поставщиками, откаты и личные нужды руководства вдруг, как всегда внезапно, превратилось в миллионные цифры, которые повисли в воздухе.

При проверке все это, естественно, чревато доначислением НДФЛ и страховых взносов. А это, на минуточку, 43% от суммы. Теперь вот надо придумывать разные варианты, чтобы эти расходы закрыть. И судя по количеству обращений в наш консалт, тема актуальна сейчас для многих предпринимателей.

Как говорится, легче предупредить, чем лечить. Чтобы избежать такой неприятности с самого начала, мы рекомендуем в режиме реального времени закрывать эти расходы чеками. Делать это лучше заранее как раз потому, что задним числом никто уже никакие чеки вам не отобьет. Тем более за прошлый год. Проводить эту работу лучше в текущем моменте. Зато в следующем году при сдаче баланса порадуетесь, что одной проблемой стало меньше.

Вот сейчас закончился первый квартал, подбили дебиторку, посмотрели, сколько ушло в подотчет и что из этого другими документами не закрыть, и закажите чеки на нужную сумму. Про удобство этой схемы мы уже много писали: проверить всю чековую массу, пробиваемую в стране даже за один день, не под силу ни одному подразделению налоговой. Поэтому пока этот способ можно рассматривать как вполне рабочий и относительно безопасный.

Подходит он всем предпринимателям независимо от системы налогообложения. Даже ИП на ОСН или Д-Р, у которого есть сотрудники, и он им платит серую зарплату, может закрыть этот расход чеками. То же касается и ООО-шек. Если неофициальный ФОТ вашего предприятия составляет, например, миллион рублей в месяц, то проще сейчас ежемесячно закрывать этот миллион чеками, чем потом ломать голову, куда пристроить сразу 12 миллионов дебиторки.

Это актуально еще и потому, что по нашим наблюдениям и по количеству судебных дел, налоговики очень активно в последнее время взялись проверять как раз НДФЛ и взносы. Бюджет пополнять надо, а цифры там получаются приличные. От тех же 12 млн – более 5 млн могут взыскать, если обнаружат. И попробуй докажи, что средства, которые висят на подотчете, не пошли на выплату зарплат. Зачем лишний раз привлекать к себе внимание?

Так вот, чтобы избежать в дальнейшем серьезных доначислений и не придумывать каждый год сложные схемы, предлагаем вам воспользоваться услугами нашего сервиса. Отправляйте заявку в @OptiPlan, и наши менеджеры вышлют вам памятку, проконсультируют в индивидуальном порядке, все рассчитают. Чеки соответствуют всем нормам законодательства о применении ККТ. Это касается и электронных чеков, которые всегда можно найти в мобильном приложении «Проверка чеков ФНС России».

#бизнес

@bi_plan План Б

**Внезапный подотчет, или как** **разорвать замкнутый круг при помощи чеков**31 марта прошла сдача балансовых отчетов, и как подснежники вылезли в …](/media/attachments/bi_/bi_plan/487.jpg)

«Вам письмо!». Чем ответить на пакости налоговой и как её наказатьМы не так давно рассказывали о хорошем судебном решении по негативным информационным письмам: в Московской области строительной фирме удалось выиграть дело – суд признал незаконными действия ИФНС по рассылке писем контрагентам предприятия. Причём налоговикам чётко указали, что они вышли за пределы своих полномочий.

Нам частенько поступают вопросы по этой теме. Такие письма многим создают проблемы. Допустим, в штате вашей фирмы 3-4 человека. Бизнес в сфере купил-продал, в месяц у вас по 50-60 контрагентов. И тут им всем прилетает письмо с намёками, что надо прекратить с вами работать. Это «звездец» – сколько времени и сил нужно убить на то, чтобы со всеми связаться, поговорить и доказать, что ты не верблюд?

А в суде бывает всякое. Вот, например, в Краснодаре тоже строительное предприятие ООО «ЮнИнвест» зарубилось с ИФНС из-за одного единственного письма (дело № А32-8170/2022 в Арбитражном суде Краснодарского края). В феврале прошлого года ИФНС направила контрагенту ООО письмо с «рекомендациями о пересмотре дальнейших взаимоотношений с ООО и проведении анализа налоговых вычетов по НДС». Смысл такого письма ясен: дорогой налогоплательщик, убирай вычеты, посылай лесом этого контрагента, а то тебя ждут неприятности.

ООО пошло судиться и заявило, что письмо «создало негативные предпосылки для деловой репутации» ООО и фактически стало рекомендацией прекратить вести с ним бизнес. Но вот что тут сказал суд:

«…оспариваемое письмо налогового органа носит сугубо информационно-рекомендательный характер, не содержит указаний либо утверждений о допущенных налоговых правонарушениях и не обязывает покупателя прекратить ведение финансово-хозяйственной деятельности с обществом, действия должностных лиц по направлению спорного письма не противоречат нормам налогового законодательства и не нарушают законные права и интересы налогоплательщика и его контрагента»В итоге фирма получила отказ в требовании признать незаконными действия ИФНС по направлению информационного письма. Апелляционная жалоба не принесла результата. Потом кассационная инстанция отправила дело на пересмотр, потому что в апелляции, как оказалось, разбирались вообще не с тем письмом и не с тем контрагентом (забавно, но факт). Однако в апелляции 8 февраля суд повторно отказал ООО.

С информационными письмами всё не так просто, как хотелось бы. Судебная практика неоднозначная. Ни в каких регламентах ФНС этих писем нет. То есть это такая наглая придумка налоговой, которую трудно объяснить чем-то, кроме желания оказать давление на бизнес. Она вообще вне закона. А любому бизнесу эти манипуляции очень неприятны. Получив такое письмо, контрагент запросто может сбежать, ведь мало кому хочется работать с теми, кто у налоговой «на галочке». Тут большую роль играет чисто психологический момент.

Но имеет ли смысл судиться? На наш взгляд – да. Вполне можно доказать незаконность действий налоговой и выиграть дело. Однако трудно обосновать вред деловой репутации и как-то его монетизировать. А ведь эффективнее всего было бы наказывать ФНС рублём. Но на практике суды этого избегают.

Тут пока что можем дать такой совет: если будете судиться из-за писем, то предъявите потом побольше сумму судебных расходов. Если налоговая проиграет, то пусть оплатит хотя бы работу юристов.

И ещё: если узнали, что фискалы про вас сделали такую гадкую рассылку, то дайте им ответку – направьте жалобы (побольше и по разным поводам) в региональное управление ФНС. Пусть поразбираются. Ваша реакция их точно не порадует. У наших экспертов был опыт в одном из регионов РФ – там ИФНС устроили рассылки писем и нарвались на ответный поток жалоб. После этого в регионе тема с письмами вообще поутихла.

По-прежнему остаётся надеяться, что ФНС прекратит свои незаконные практики давления на бизнес. Ну а с информационными письмами бороться трудно, но не бессмысленно. И можно опробовать креативные подходы. Если нужно чем-то помочь, то наши эксперты готовы разобраться в вашей ситуации – пишите в @ConsultPlanB.

#бизнес

@bi_plan План Б

**«Вам письмо!». Чем ответить на пакости налоговой и как её наказать**Мы не так давно [рассказывали](https://t.me/bi_plan/398) о хорошем судебном решении по …](/media/attachments/bi_/bi_plan/486.jpg)

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 2 weeks ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 2 weeks, 1 day ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 2 days, 7 hours ago