DeFi Hopes

Вопросы, фидбек → @o_stmn

Официальный новостной канал криптобиржи OKX | www.okx.com на русском языке.

💬 Комьюнити: t.me/okx_russian

👨💻 Поддержка: [email protected]

АДМИН: @DaniiOKX

Маркетинг: @CoffeeTrends

Last updated 2 weeks ago

Here in simple language about TON and crypto

Founder: @metasalience

contact : @deftalk_bot

Last updated 3 months, 2 weeks ago

Канал о TON и все что с ним связано:

1. Аналитика

2. Инсайды

3. Авторское мнение

Ведро для спама: @ton_telegrambot

Бот с курсами криптовалют: @TonometerBot

Чат: @chaTON_ru

Админ: @filimono

Last updated 2 weeks, 2 days ago

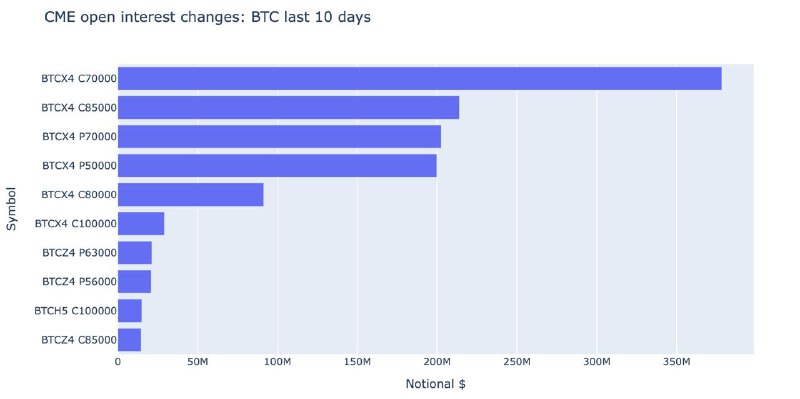

TradFi повысил ставки на рост

На CME за полседние сутки добавилось еще $250m на колы 70k с экспирацией 29 ноября.

Это крупный объем для CME опционов. К сожалению, это не значит, что мы все больше приближаемся к гамма-сквизу, пробивающему ATH. Напротив, такой сценарий кажется все менее вероятным, позиции в колах не выглядят "dumb".

А путы совсем не рассматривал. Хоть там объем в два раза меньше, это $6B, которые на фоне такого оптимизма в коллах, могут оказаться с недостаточным вниманием к рискам.

Для контекста:

- mt.gox снова начал двигать $2B;

- Иран vs Израиль никуда не делись;

- победа Трампа – гуд для BTC, но ожидания завышены имхо. Победа же Харрис — шок в моменте;

- Совсем никаких проблем в макро (шутка);

- 30 месяцев подряд у BTC не было месяца -30% (fun fact).

Просто @defihopes недостаточно bullish

Hyperliquid + Alliance DAO

Ниразу тут не писал про Hyperliquid отдельно, однако скоро будет их TGE, которое жду. На основном акке, по идее получу и токены и NFT. За свои поинты Hyperliquid уже накормил дропом мемкоина $PURR.

Планируется, что это будет не просто очередной perp dex, а L1 со своей экосистемой. Хотя и в текущем виде, этот декс имеет TVL $840m (для сравнения, TVL SUI $980m, со всем шиллом, какой-никакой экосистемой и FDV в $18,7b).

Динамика набора продуктовых метрик тоже сохраняется, даже после окончания сезона фарма, что только убеждает меня в органичности самого продукта.

Буллпостить про токен $HYPE не буду, остановиться будет трудно. Но в DeFi сейчас это один из совсем немногих проектов, что мне интересны. Полагаю, нас ждет сезон ~~фарма~~ внимания к проектам на L1 Hyperliquid. И кроме джентельменского defi-набора (ликвидстейкинг/лендинг/свапалка/стейблкоин), полагаю будут и интересные проекты.

Один из таких, вероятно, взяли на борт Alliance DAO

https://x.com/lmrankhan/status/1851988988220891425

Alliance DAO это Y Combinator мира web 3. Парочка выходцев этого акселлератора, что на слуху — Pumpfun, Pendle, deBridge, Tensor, Aevo, 0x, DaosFun и пр.

У меня пока нет кандидатов, что это может быть за проект. Но в любом случае, если вы еще не слышали про Hyperliquid, то стоит поизучать его.

Начать ресерч экосистемы можно с аккаунта https://x.com/hypurr_co

Вот вот старт трейдинг ивента на Reya Network.

- Собрано $250m ликвидности;

- Все же заанонсили то, чего я ждал — cross-margin + сross-collateral трейдинг на Reya DEX;

- Подробности поинт системы. Сезоны, ранги, XP.

Cross-collateral

Найс. Вероятно одна из стратегий фарма может стать выстраивание дельта-нейтральных позиций прямо внутри Reya DEX. Обещают добавить yield-bearing активы, первыми там скорее всего будут рестейкинг ETH. Интерес к этой фиче будет пропорционален LTV (Loan-To-Value) который они позволят для подобных ассетов — чем выше параметр, тем больше интереса можно ждать. По базовому ETH все 100% тизирят в примерах.

Интресено, что это может значительно влиять на фандинг по основным парам, что будет создавать еще арбитражных возможностей.

Seasons, Ranks, XP

Есть ощущение, что с системой перемудрили и просто отрезали left curve users. Каждый сезон длится ± несколько недель, внутри которого будет меняться составы рангов. Каждый ранг будет получать свою аллокацию ревардов. Выше ранг = больше наград. Всего рангов 10, но основной слэм будет в 7,8,9 (65%).

Перемещаться между рангами можно будет путем зарабатывания XP. А зарабатывать XP можно будет по классике — ликва, трейдинг, рефералки.

Пытаются сделать справедливую систему, которая будет поощрать постоянство участия и размывать тех, кто бросил попытки стать aplha.

Если планируете залезать в Reya, то будьте готовы сидеть там до конца и уделять какое-то внимание. Выйдет полная противоположность фарму Hyperliquid, где можно было потрейдить первые пару месяцев и забить, в целом (если бы Hyper не был бы таким кайфовым сам по себе).

Из важного: первичный буст, который застолбили на внесении ликвы, будет сброшен если ее вытащить.

------

Первоисточник про поинт систему тут →

Памятка по нарративам от Defi_Mochi

S Tier: AI, Memes

A Tier: DePin, Ordinals, Runes, RWA, Socialfi

B Tier: Parallel EVM, Modularity, Interoperability, Data availability

C Tier: ZK, Gaming, ETH L2/Beta

D Tier: Restaking (RST), Gaming, TG bots, Metaverse

-------

Источник: сотрудник месяца Mcdonald's и совсем чуточку гуд defi аналитик, твитерянин Defi_Mochi (twitter.com/defi_mochi)

Деривативы: вот что я люблю!

Опционы — жирный рынок в TradFi, который уже обошел по объеммам фьючерсы, с безумными темпами роста год к году.

Основным драйвером роста стал мейнстрим гемблить на zero-day опционах (опционы, которые погашаются в ближайшие 24 часа). Такие опционы стоят копейки и при этом имеют “встроенные плечи” по х200-1000. Условный объем (notional volume) торгов на таких опционах только на бумаги из S&P500 за Апр'24 составил $862 млрд.

*Это кстати само по себе достаточно напряженная ситуация, но сейчас речь про сам размер рынка.

В DeFi же, продуктовый ассортимент деривативов все еще на 90% состоит из бессрочных фьючерсов.

Это поселило во многих головах следующие мысли: тренд на гемблинг опционами в TradFi + зеркальная ситуация в долях рынка деривативов в defi + слабая конкуренция в целом и куча примеров "как не надо"= опционы на вкусной булочке с кунжутом.

Проблемы опционов в DeFi ~~это их ожидания~~

Hegic, Lyra, Premia и др. быстро показали нам, что дизайн опционов, слизанный с TradFi это тупиковый путь, а готовые опционные стратегии дегенам просто не интересны по причине низкого APR/доверия/risk-reward (wen drop Cega?).

В классическом дизайне(для defi продукта), провайдеры ликвидности, в протоколе опционов, становятся невольными продавцами опционов. А там где в AMM пуле для них «о ужасный Impermanent loss», в пуле для опционов продавца будет ждать бесконечный беспросветный рект. Если прайсить опционы по модели Блека-Шоулза и без (наполненного) ордербука, то провайдера ликвидности вообще ждет судьба «человека-дерево» Босха. Можно вроде защищать ликвидити провайдеров адекватной interest rate model, но из-за высоких рисков это приведет в конечном счете к огромным премиям (ценам на опционы). А еще и комиссию дексу заплати и на газ потратиться. Вот и торгуем только на CEXах ванильными опционами на BTC и ETH, где есть и ордербук и ММ и какая-никакая ликвидность.

Но не все так плохо, еще зимой 23-го мы начали видеть первые попытки в defi-native опционы, сначала называли их DVP(decentralized volatility product), потом LPDfi (liquidity position derivatives), сейчас каждый проект пытается позиционироваться во что-то уникальное. Почти все такие продукты строятся на базе LP позиций с концентрированной ликвидностью (аля Uniswap v3). Что решает как минимум 2 проблемы разом: дает возможность построить нужную кривую доходности; открывает доступ к ликвидности, залоченой в CLAMM (AMM с концентрированной ликвидностью).

В сухом остатке, у defi-native опционов от традиционных только ~~ценности~~ кривая доходности, и та не идентичная. Но инструмены выходят занимательные. А еще там прилично неэффективностей на текущем этапе.

Планировалась небольшая заметка, но видимо это будет серия постов. Позже посмотрим на конкретные проекты.

Reya Network (ex-Voltz). Дроп очередного perp DEX?

Уже неделю как идет LGE(Liquidity Generation Event) у проекта Reya Network. Бывший Voltz — проект, который с прошлого цикла метил в лидеры IRM(Interests Rates Markets), где сейчас практически единолично правит Pendle. Имхо, Voltz много во что не смогли:

- не сумели в нарративы;

- не сумели в defi-native деривативы;

- не сумели в онбординг юзеров (было сложнА);

- не сумели дождаться интересного рынка для базовых ставок в DeFi.

И все же проект был объективно интересный. И вот — пивот. Который соответствует духу времени. Основные дексы/перпы уже сформировали тенденцию по эволюции в отдельный чейн (DYDX, GMX, Hyperliquid, Aevo, и т.д.). Своя цепочка > просто даппка.

Планируется, что Reya Network будет представлять из себя что-то вроде децентрализованого CEX, построенного как L3 на Arbitrum Orbit. Главное, что сам жду увидеть, так это толковые cross margin аккаунты в DEX с достаточной ликвидностью + не единственным продуктом (фьючами). Полагаю, кредитные свопы будут рано или поздно (тк этот продукт у них уже считай готов), фьючи будут обязательно, опционы (надеюсь).

Можно ли фармить?

По-хорошему, нужно. Перпы и L2 склонны раздавать. Сейчас поинты начисляются за предоставление ликвидности в USDC (при желании можно вытащить). До 13-го Мая даются бусты (на момент написания поста х2.5, у меня макс х7, а начиналось все с х10). Хорошая новость — бусты можно просто “застолбить” а там глядишь пригодятся в фарме. 13го Мая должен стартовать уже ITE(Initial Trading Event), где эти самые бусты пригодятся при накручивании объемов.

С другой стороны, Voltz успел пожить и обвес там приличный в виде поинтов их кампаний Voyage. Любые бусты это скорее возможность приблизиться к совсем early пташкам. Энивей, стадия все еще ранняя и непонятно в каком формате будут учитываться юзеры Voltz

Инвестиции

Общий чек инвестиций в Reya (Voltz) = $14m ($4m в Voltz + $10m в Reya).

Среди инвесторов Coinbase Ventures, Robot Ventures, Framework Ventures, Wintermute, Fabric Ventures

-------------

Застолбить буст и предоставить ликву можно тут:

https://reya.network/lge?referredBy=o6og6pc9

В стакан или не в стакан $EIGEN. Разбираемся в экономической модели

Ian, бывший ресерчер Binance и Messari, написал заметку, которая поможет понять дизайн будущего токена EigenLayer. Перевожу с примечаниями.

Source: https://twitter.com/Ian_Unsworth/status/1785059131528769812

--------------

Прежде всего — EIGEN не типичный "бесполезный governence токен", и он не должен быть таким. EigenLayer — это новый слой стимулирования, созданный на основе самого крупного и надежного Proof-Of-Stake L1 (прим. Ethereum), где токен играет ключевую роль в решении "интер-субъективных споров", вроде различных условий слешинга, установленных в сети.

К сожалению, это делает его немного сложным для понимания с первого раза, но давайте разберемся:

$EIGEN отдает дань уважения Augur ($REP), одному из OG проектов (до 2020 года, лол), ориентированному на разрешение споров на рынках прогнозов.

Однако у Augur не удалось должным образом настроить стимулы для участия всех пользователей в разрешении споров.

EIGEN пытается создать правильные крипто-экономические стимулы для обеспечения надлежащего разрешения споров по всем AVS (*Actively Validated Services) с помощью двух токенов:

EIGEN и bEIGEN (backing Eigen):

EIGEN будет "обычным токеном", который мы все знаем и любим использовать в DeFi.

bEIGEN — это "застейканый токен", который будет использоваться для разрешения споров в AVS на EigenLayer (прим. слой интерсубъективного стейкинга).

Если вы просто держатель EIGEN, то фактически вы полагаетесь на участников bEIGEN в правильном управлении протоколом. Используя их терминологию, $EIGEN "не знает о форках".

$bEIGEN, с другой стороны, подчиняется иному набору правил. Стейкеры bEIGEN фактически управляют каноническим состоянием EigenLayer.

Когда кто-то хочет оспорить состояние цепочки, есть два ключевых механизма стимулирования, которые следует иметь в виду:

Deflation Per Fork (DPF): DPF требует сжигания минимальной доли токенов bEIGEN, признанных вредоносными, для валидации форка сообщества, тем самым повышая ценность и легитимность оставшихся токенов в новой группе.

Commitment Per Fork (CPF): CPF требует, чтобы инициатор форка рискнул частью своих токенов, гарантируя, что только серьезные и обоснованные проблемы приведут к форку, при этом у вызывающего есть возможность вернуть свои токены, если новый форк будет признан законным.

Эти два механизма будут решающими в окончательном определении ценности токена EIGEN.

Основной вывод здесь: чем более целостной остается система через вышеупомянутые механизмы, тем больше ценности возвращается к EIGEN через обязательные сжигания протокола.

Чем целостнее система, тем более вероятно, что разработчики захотят выбрать EigenLayer вместо других платформ рестейкинга

-----------

5 копеек: Стейкеры bEIGEN берут на себя риски, связанные со слешингом/ликвидностью. Логично предположить, что награды от самих AVS будут в первую очередь идти им. Опять два стула — либо стейкать и лутать инсентивизацию/дропы от AVS, либо спекулировать/юзать в DeFi

Рензо идёт навстречу комьюнити

А вовсе не прогибается под ноющих в дискорде, как вам могло показаться.

Изменения условий дропа достаточно глобальные:

https://twitter.com/RenzoProtocol/status/1783277589525594231

1. Клейм дропа перенесли на 30 апреля, за час до листинга на Бинансе

2. Аллокацию для комьюнити увеличили на 2%. Теперь за первый сезон насыпят 7% сапплая вместо 5% (ура!)

3. Минимальное количество поинтов для получения дропа — 360 Ez Points. Это 1 ETH, застейканный в течение 15 дней.

Здесь кроется главное отличие от Ether.fi, которые насыпали минималку даже тем, кто стейкал 0.1 ETH. Рензо таких персонажей сбрил, и правильно сделал. Посмотрим, чей подход лучше повлияет на цену токена: у Рензо отсутствие балласта в стакане, у Эзерфай меньше драмы в соцсетях.

4. Больше 99% адресов, а не 95%, как раньше, полностью получат токены на TGE. Тех, у кого больше 500к поинтов, ждет вестинг, который сократили с 6 месяцев до 3

Страдания юного Renzo. Что с ним происходит, страшно ли это?

Похоже команда Renzo на себе испытала в полной мере закон Мерфи.

- игра с ожиданиями по TGE. То ждем год, то листинг завтра;

- факап дизайнеров/маркетологов при публикации токеномики (тот самый piechart курильщика);

- депег ezETH и последующие ликвидации луперов на Gearbox;

- не лучшим образом сформированный паттерн для новых токенов. Плохой рыночный контекст для выхода.

Должен заметить, что вообще ничего из этого не касается самого Renzo, его кор продукта. «Ваше министерство остается сильным» (с).

Депеги LST уже привычное дело в DeFi. На Lido они приводили не только к фаду, но и к покупкам с хорошим дисконтом.

Депег в таких условиях является стопором для исхода ликвидности из протокола - не каждый готов фиксировать убыток на панике.

Факапы дизайнеров/маркетологов скорее смешно, чем грустно. Лишь бы мы не увидели в твиттере Renzo “oh fuck”* пост.

После Starknet бросил делать предикты по листингу на фоне фуда. Но если исходить из того, что крипта сейчас это скорее экономика внимания, то Renzo в каком-то смысле win.

Плотно сижу на hopium.

——

*oh fuck - содержание твита от мемкоина Slerf, после того как дев случайно сжег вообще все токены, включая токены пресейла

Официальный новостной канал криптобиржи OKX | www.okx.com на русском языке.

💬 Комьюнити: t.me/okx_russian

👨💻 Поддержка: [email protected]

АДМИН: @DaniiOKX

Маркетинг: @CoffeeTrends

Last updated 2 weeks ago

Here in simple language about TON and crypto

Founder: @metasalience

contact : @deftalk_bot

Last updated 3 months, 2 weeks ago

Канал о TON и все что с ним связано:

1. Аналитика

2. Инсайды

3. Авторское мнение

Ведро для спама: @ton_telegrambot

Бот с курсами криптовалют: @TonometerBot

Чат: @chaTON_ru

Админ: @filimono

Last updated 2 weeks, 2 days ago