Spydell_finance

Связь: [email protected]

Резервный e-mail: [email protected]

Чат: https://t.me/spydell_finance_chat

№ 4881892760

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 1 month, 2 weeks ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 1 month, 2 weeks ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 2 weeks ago

Итоги голосования

Опросы получились репрезентативными и сопоставимыми с опросами в 2024 и 2023 годах, можно оценить тенденции и это очень интересно.

Читатель Spydell_finance, кто он?

🔘88% мужчин среди аудитории (в 2024 было 87% и 82% в начале 2023, далее в указанной последовательности).

🔘45 лет – это средний возраст читателя vs 44 года в опросах за 2024 и 42.5 лет в опросах за 2023 (все сходится, что свидетельствует о высокой достоверности опросов и стабильной аудитории).

🔘87% проживает в России (86 / 87% двумя годами ранее).

🔘87% имеют высшее образование, несколько высших, сертификаты и/или ученую степень (87 / 89%).

🔘Свыше 66% занимают высокопоставленное положение или высококвалифицированную должность (69 / 69% ранее), где владельцами бизнеса или руководителями / топ менеджерами являются 34% (39 и 41%), а высококвалифицированными специалистами или учеными являются 32% (30 и 28% соответственно). Возможна погрешность из-за различий в формулировках ответов.

🔘Примерно 53% аудитории (аналогично годом ранее и 52% в опросах в начале 2023) работают в ИТ – 22% (23 и 24%) , промышленности - 20% (19 и 18%) и финансах – 11% (11 и 10%).

🔘Средневзвешенный доход составил 249 тыс руб в начале 2025 vs 220 тыс в 2024 и 187 тыс в 2023, т.е. доход вырос на 13.2% г/г и 33.1% за два года. В расчетах исключил крайнюю категорию с доходами свыше 1 млн руб.

Что можно отметить? Среднемесячные доходы ниже 60 тыс руб сейчас имеют 12% аудитории vs 16% годом ранее и 21% два года назад. При этом доходы свыше 300 тыс имеют сейчас 34% аудитории vs 28% в начале 2024 и 21% в начале 2023. Объективный процесс роста благосостояния.

Доходы свыше полумиллиона рублей в месяц перестали быть экстраординарными – 19-20% аудитории с такими доходами в начале 2025 vs 15% в прошлом году и 10% двумя годами ранее.

🔘 3.63 млн руб на счетах среднестатистического читателя Spydell_finance, но это без учета группы с активами свыше 25 млн руб (таких почти 9% от аудитории). Годом ранее на счетах было 3 млн, а в начале 2023 всего 2.42 млн руб, соответственно роста благосостояния составил 21% г/г и на 50% за два года.

Примерно треть аудитории имеют менее полумиллиона ликвидных активов vs 36% годом ранее и 42% в начале 2023.

Активы свыше 5 млн руб в начале 2025 имеют 30% читателей vs 24% в прошлом году и всего 20% два года назад. Вновь тенденция на рост богатства.

Высокообеспеченных (свыше 25 млн руб ликвидных активов без учета недвижимости) сейчас 9-10% vs 8% годом ранее и 7% в начале 2023. Все богаче и богаче публика )

🔘Все больше проникновения на биржу – лишь 43% аудитории без брокерского счета vs 44% и 47% двумя годами ранее.

🔘Крипта имеет значение – 19% взаимодействуют с криптой прямо или косвенно и около 7% используют, как торговый инструмент. Среди активных трейдеров на фондовом рынке около 12% аудитории и примерно также было раньше, а опросы по крипте раньше не проводились.

🔘Средневзвешенный рост доходов составил 13% г/г, при этом снижение доходов отмечено у 12% читателей и еще 28% не зафиксировали изменение доходов. Существенный рост доходов (свыше 20% за год) отмечен у 25% читателей. В прошлом году опрос проводился в немного другом формате, поэтому сопоставимого сравнения не получится.

🔘Около 60% аудитории держат почти все сбережения в рублях.

🔘Средневзвешенная экспозиция в рублях составляет 76% от ликвидных активов, соответственно остальное в валюте. Раньше подобный опрос не проводился, но выборка в начале 2025 очень интересна.

🔘Примерно 61% от всех активов читатели хранят в высоколиквидных активах (кэш, депозиты, фонды денежного рынка) и примерно 40% аудитории расположили почти все свои активы в безопасных/ низкорисковых инструментах.

Опросы получились очень интересными, спасибо всем, кто голосовал. По другим опросам выводы будут завтра.

Среднестатистический читатель: 45-летний мужчина с высшим образованием, который занимает высокопоставленное положение / высококвалифицированную должность преимущественно в ИТ или промышленности, имея около 250 тыс руб дохода и 3.6 млн активов, храня почти все деньги в рублях в низкорисковых активах.

С наступившим 2025!*🎄***

В продолжение поздравлений. Телеграм глючит в ночь на 2025, предыдущий пост забаговался с отключенными комментариями. Здесь комментарии будут открыты )

С наступившим 2025!*🎄***

Пусть новый год подарит каждому из нас новые вершины для покорения, вдохновение для смелых решений и возможность стать лучше, чем вчера.

Постройте год так, чтобы каждый ваш день будет наполнен смыслом, а каждое действие приближает к мечте.

Идите к мечтам с уверенностью и не бойтесь выходить из зоны комфорта. Ведь именно там начинаются настоящие изменения.

Желаю вам ставить высокие цели и радоваться каждому шагу на пути к их достижению.

Будущее – не предрешено, оно будет таким, каким мы его построим!

В новом году пусть каждое препятствие превращается в возможность, а каждая неудача – в ценный опыт.

Берегите своих близких, ведь их поддержка – ваша главная сила. Пусть рядом с вами всегда будут те, кто верит в вас даже больше, чем вы сами.

Здоровья, процветания и неиссякаемой энергии для новых свершений!

Отдельно хочу выразить благодарность всем читателям, которые мотивируют меня продолжать обслуживать невероятно сложный проект.

Выражаю благодарность комментаторам, которые часто делают верные и содержательные замечания, а любая конструктивная критика позволяет сохранять обратные связи и вовремя корректировать идеи.

Особая благодарность рекламодателям за их вклад в поддержку проекта, без них текущий формат и интенсивность были бы невозможны.

Говорю спасибо всем, кто содействовал продвижению моего проекта за эти три года!

Я продолжу держать публичную версию проекта Spydell_finance настолько долго, насколько это возможно, это очень важно для меня!

Еще раз всем спасибо!

Spydell_finance... «Идеи в реальность»

Синергия в рамках сингулярности, Ч1, Ч2 **ранее

С точки зрения развития ИИ у меня нет сомнений, что впереди много инноваций, которые изменят информационный и технологический ландшафт.**

Вся моя «критика» на протяжении 2024 года в контексте ИИ касалась не прогресса ИИ, а переоцененной капитализации основных провайдеров ИИ и потенциального экономического эффекта, которые не так однозначен на макроуровне.

ИИ способен вызвать большую поляризацию и неравномерное использование ресурсов, чем любая другая технология, поэтому ИИ скорее приведет к росту неравенства с гипер-концентрацией ресурсов, технологий и капитализации у отдельных участников у тех, кому в наибольшей степени удастся внедрить технологии (пример Nvidia).

Что касается долгосрочных перспектив развития проекта Spydell_finance, здесь есть полная определённость – все будет идти по пути наивысшего повышения автоматизации и эффективности, где внедрение ИИ в комплексе и ГИИ, в частности, является первоочередной задачей.

Несмотря на то, что первая фаза внедрения ГИИ оказалась неудачной (прикладной эффект близок к нулю, скорее даже отрицательный эффект), в долгосрочную перспективу данной технологии я верю и убежден, что за этим будущее, поэтому по мере зрелости технологии будут очередные фазы внедрения.

У меня нет точной дорожной карты развития проекта Spydell_finance, т.к. все зависит от скорости инновации ГИИ и успешности внедрения разработок в собственный контур научно-исследовательских проектов.

За последние два года я понял, что нет ни малейшего смысла развивать собственные нейросети. Порог входа настолько высокий, а стоимости внедрения так высока, что приблизиться к лидерам нет возможности даже теоретически (OpenAI, Microsoft, Google, Meta, Amazon, Anthropic, xAI, Mistral и другие). Требуются инвестиции в десятки миллиардов долларов.

Придется использовать комбинации открытых и проприетарных систем, так и комбинации между ними, чтобы выстроить наилучший баланс между системами.

Что даст внедрение ИИ? Высочайший уровень автоматизации процессов сбора, систематизации, кластеризации, визуализации и интеграции информации с последующим анализом и аналитикой.

ИИ в комплексе и ГИИ в частности - это про методы работы с информацией: сбор, обработка и анализ. Прежде всего в рамках неструктурированных массивов данных.

Плюс к этому ГИИ создает пространство возможностей для решения научных задач в рамках адаптации и внедрения информационно-аналитических комплексов. Так что впереди новые этапы внедрения.

Я не могу сказать, к чему все это приведет также, как и Сэм Альтман из OpenAI или Хуанг из Nvidia не могут сказать, к чему приведет развитие ГИИ (перспективны огромны, но система находится на начальном этапе развития и до динамического равновесия еще далеко).

Текущий формат проекта Spydell_finance имеет ряд ограничений – прежде всего невозможность вывода текущего формата проекта на «аутсорсинг», т.к. для этого потребуется не менее 500 млн руб в год для сохранения сопоставимого качества и охвата научно-исследовательских направлений.

Второе – ограничения по монетизации. Почти все рекламные доходы реинвестируются в R&D и при высочайшей эффективности исследовательских проектов, - лишь удается сводить все в ноль при одном человеке (я сам) в «центре управлении полетами». Добавление дополнительных людей (даже на уровне уборщика) моментальное выводит проект в убыток.

Телеграм – это не про прибыль (рекламный формат). Несмотря на то, что в маркетинг канала не было проинвестировано ни рубля (весь реинвест в R&D), а размер канала свыше 120 тыс аудитории, лишь когда «все в одного» удается выходить в ноль.

Очевидно, масштабы у меня несопоставимы с OpenAI, но, как и с OpenAI, амбициозные проекты требуют полного реинвеста в развитие, при этом про прибыль речи пока не идет.

Любое масштабирование потребует привлечения дополнительных ресурсов, поэтому прямая монетизация (вероятно, вне контура ТГ) в будущем неизбежна, но формат пока не определен.

Во-первых, пока в приоритете социальные обязательства перед 120 тыс аудиторией, а во-вторых, все еще слежу за зрелостью ГИИ технологий.

Что происходит с российскими банками в условиях жестких денежно-кредитных условий в экономике

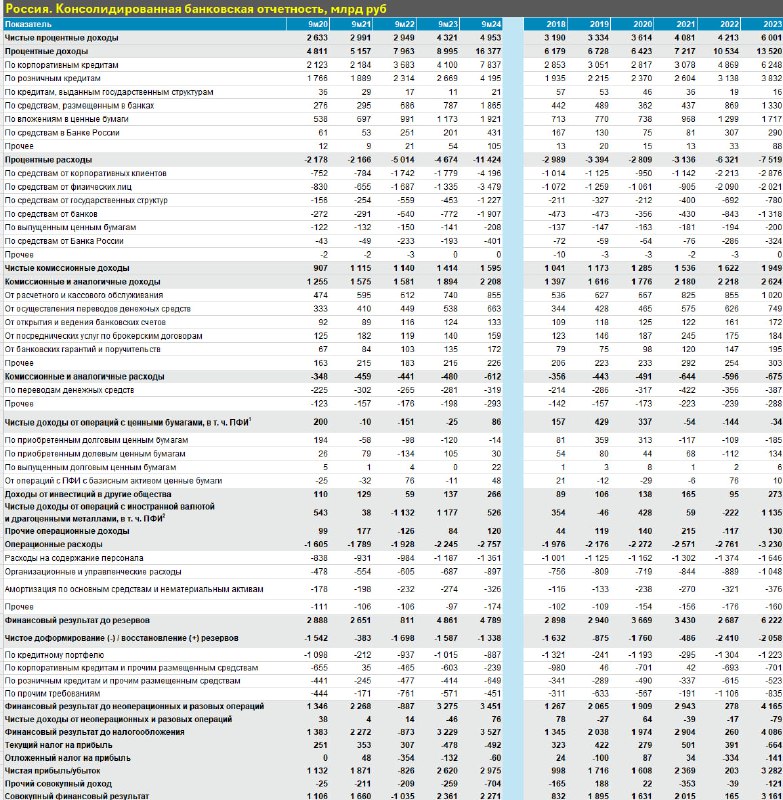

Несмотря на экстремально высокие процентные выплаты по депозитам, российские банки зафиксировали рекордные в истории чистые процентные доходы до выплаты по резервам на уровне 4.95 трлн руб за 9м24 vs 4.32 трлн за 9м23, 2.95 трлн за 9м22 и 3 трлн за 9м21.

Совокупные процентные расходы банков выросли в 2.44 раза до 11.2 трлн руб за 9м24, но сюда включаются не только депозиты бизнеса (4.2 трлн) и населения (3.48 трлн), но и выплаты по государственным депозитам и счетам (1.23 трлн), межбанк (1.91 трлн), фондирование от ЦБ (0.4 трлн) и банковские векселя и облигации (0.2 трлн).

Годом ранее банки имели агрегированные процентные расходы на уровне 4.68 трлн (3.1 трлн по депозитам физлиц и бизнеса) vs 5 трлн за 9м22 (3.42 трлн по депозитам бизнеса и населения) и всего 2.17 трлн за 9м21 (1.43 трлн соответственно).

За год процентные расходы по депозитам бизнеса выросли в 2.36 раза, по населению в 2.61 раза, а по госсчетам в 2.71 раза.

Совокупные процентные доходы выросли на 82% до 16.4 трлн руб за 9м24 vs 9 трлн за 9м23, 8 трлн за 9м22 и 5.16 трлн за 9м21. Сюда включены не только доходы по кредитам бизнеса и населения (подробнее здесь), но доходы от ценных бумаг (1.92 трлн, в основном от ОФЗ и корпоративных облигаций) и межбанк (1.9 трлн).

Расходы на резервы по кредитным потерям снизились до 1.34 трлн за 9м24 vs 1.59 трлн за 9м23, 1.7 трлн за 9м22 и 0.38 трлн за 9м21.

Достаточно низкие отчисления в резервы по кредитным потерям в сравнении с экспоненциально растущими кредитами (особенно корпоративными) и высокой процентной нагрузкой, могут привести к проблемам при взрывном росте просрочек, если кризисные процессы реализуются.

Низкие расходы по резервам (в соответствии с темпами кредитования) обуславливают высокий показатель чистой прибыль за 9м24 – 2.98 трлн vs 2.62 трлн за 9м23 и 1.87 трлн за 9м21.

Чистый комиссионный доход вырос на 13% г/г до 1.6 трлн, а все прочие виды доходов составили 1 трлн (доходы от инвестиций, операций с валютой и драгоценными металлами, прочие операционные доходы) по сравнению с 1.37 трлн по прочим видам доходов.

Таким образом, все доходы банков за исключением процентных доходов за 9м24 составили 2.6 трлн vs 2.8 трлн годом ранее и 1.5 трлн за 9м21.

При этом операционные расходы выросли на 23% г/г до 2.75 трлн за 9м24 vs 2.24 трлн годом ранее, 1.93 трлн за 9м22 и 1.79 трлн за 9м21.

Получается, чистую прибыль формируют чистые процентные доходы за вычетом резервов – 3.61 трлн с начала 2024 vs 2.73 трлн за 9м23, 1.25 трлн за 9м22 и 2.61 трлн за 9м21.

Замедление экономики при высоких темпах роста кредитования и высоких ставках по кредитам создают риски для удара по чистым процентным доходам банков за вычетом резервов, т.к. начнут снижаться процентные доходы и расти расходы по резервам.

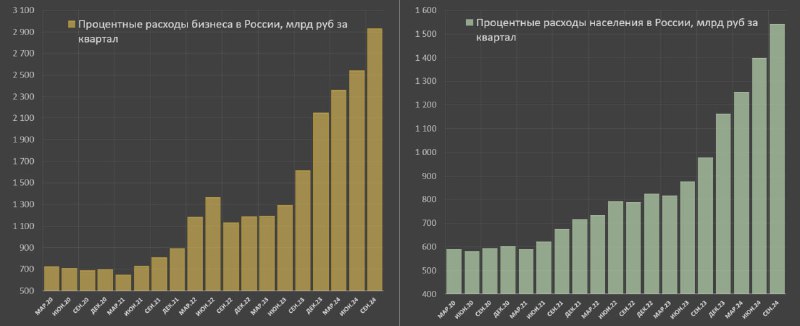

Процентная нагрузка на экономику России

Мы имеем беспрецедентные темпы наращивания кредитования за последние два года и экстремально жесткие ДКУ в современной истории РФ, по крайней мере, до 20 декабря.

Уникальное сочетание условий, бюджеты заемщиков должны трещать по швам?

Важно и интересно оценить, а какой объем процентных расходов генерируют бизнес и население России в пользу банковской системы? Это единственный объективный показатель стоимости обслуживания долга.

Эти данные отображаются в консолидированной банковской отчетности.

Население РФ по всем видам кредитов заплатило 1.54 трлн руб процентных расходов (тело долга не учитывается, только проценты) в пользу банков за 3кв24 vs 1.38 трлн в 2кв24 и 0.98 трлн в 3кв23, т.е. за год процентные расходы выросли на 58% и удвоились в сравнении с 3кв22 (0.79 трлн) по собственным расчетам на основе банковской статистики.

За два года зарплаты выросли на 52% по номиналу, а процентные расходов удвоились, с этой точки зрения процентная нагрузка выросла на треть с 2022.

С января 2020 по июнь 2021 среднеквартальные процентные расходы населения были около 0.6 трлн руб (рост в 2.6 раза), а зарплаты выросли примерно на 70-75%, процентная нагрузка выросла примерно в 1.5 раза за 4.5 года.

В 4кв24 оценочный объем процентных расходов населения составит 1.67 трлн, а за весь 2024 год почти 5.9 трлн vs 3.83 трлн в 2023, 3.14 трлн в 2022, 2.6 трлн в 2021, 2.37 трлн в 2020, 2.21 трлн в 2019 и 1.93 трлн в 2018.

Процентные расходы бизнеса на кредиты выросли до 2.93 трлн за 3кв24 vs 2.54 трлн в 2кв24 и 1.61 трлн в 3кв23 (+82% г/г).

До цикла повышения ставки в 1П23 ежеквартальные процентные расходы бизнеса были около 1.2 трлн, а с янв.20 по июн.21 в среднем 0.7 трлн за квартал.

Ожидаемые процентные расходы бизнеса в 4кв24 составят 3.4 трлн руб, за весь 2024 год свыше 11.2 трлн (!) vs 6.2 трлн в 2023 (+81%), 4.87 трлн в 2022, 3.08 трлн в 2021, 2.82 трлн в 2020, 3.05 трлн в 2019 и 2.86 трлн в 2018.

В период с 2018 по 2021 процентные расходы бизнеса почти не менялись, но потом выросли на 66% к 2022 и еще в 2.3 раза за два года к 2024, т.е. почти в четыре (!) раза выше, чем в 2020-2021!

В начале 2025 процентные расходы бизнеса будут около 3.6 трлн за квартал (втрое выше, чем в середине 2023), а у населения 1.7-1.8 трлн (в 2.1 раза выше, чем в 1П23).

С 2кв25 процентные расходы перестанут экспоненциально расти при условии стабилизации процентных ставок и нормализации прироста кредитования.

Отвечая на вопрос, а какая цена быстрых темпов роста кредитования и экстремального ужесточения ДКУ за 2025 год в сравнении с диспозицией на 1П23 (при ставке 7.5%)?

+3.8 трлн годовых расходов для населения и до +10 (десяти!) триллионов для бизнеса из-за высокой доли кредитов с плавающими ставками, низкой доли льготных кредитов в сравнении с населением и более высоких темпов кредитования.

В совокупности на бизнес и население дополнительные процентные расходы оцениваются в 13-14 трлн руб в год за 2025 и почти 9 трлн за 2024 год (+6.4 трлн бизнес и +2.5 трлн население) в сравнении с 1п23.

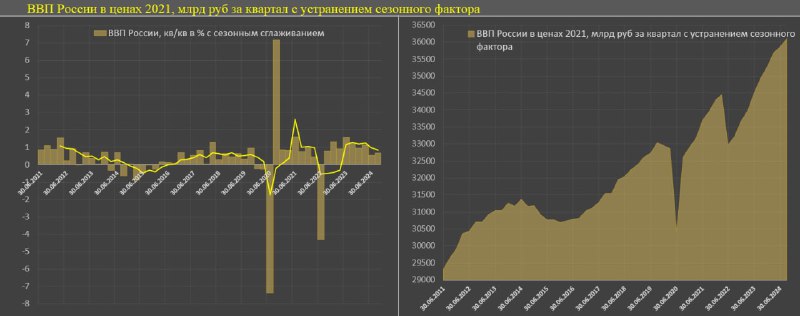

Экономика России в 3 квартале 2024

Рост экономики России составил 0.66% кв/кв с устранением сезонного эффекта согласно последним оценкам Росстата.

Предварительные оценки на основе оперативных индикаторов экономической активности давали рост ВВП близкий к нулю, но все же удалось насчитать почти 0.7% роста и это даже лучше 2кв24 (+0.53% кв/кв SA), но хуже 1кв24 (+1.14%).

За весь период посткризисного восстановления (с начала 3кв22 или 9 кварталов подряд) экономика растет в темпах около 1% за квартал, что дает свыше 4% в годовом выражении, за последние 12 месяцев – 0.82%, за последние полгода – 0.6% среднеквартального роста.

Даже с эффектом замедления последнего полугода, рост на 0.1 п.п выше в соответствии с трендом восстановления экономики в 2017-2019 годах на уровне 0.5% среднеквартального роста.

До крымских событий и первых санкций экономика росла по 0.67% в 2011-2013.

В целом, удалось вернуться в тренд 2017-2019, полностью компенсировав последствия двух кризисов (2020 и 2022).

Однако, по оценке валовой добавленной стоимости секторов российской экономики, рост всего на 0.07% в 3кв24 (стагнация) по сравнению с 0.6% в 2кв24, 0.97% в 1кв24 и 1% в среднем, начиная с 3кв22. В период с 2017 по 2019 среднеквартальный рост был на уровне 0.59%.

Наибольший вклад в квартальный прирост ВДС (3кв24 к 2кв24 SA) относительно размеров всей экономики оказали (согласно собственным расчетам на основе статистики Росстата):

• Государственное управление и обеспечение военной безопасности – 0.27 п.п;

• Деятельность финансовая и страховая – 0.13 п.п;

• Обрабатывающие производства – 0.13 п.п;

• Деятельность в области культуры, спорта и развлечений – 0.1 п.п.

Четыре сектора экономики оказывали негативный эффект на экономическую динамику, снижаясь в сравнении с 2кв24:

• Деятельность по операциям с недвижимым имуществом – 0.45 п.п

• Торговля оптовая и розничная; ремонт автотранспортных средств – 0.14 п.п

• Строительство – 0.04 п.п.

За 9м24 накопленный рост российской экономики составил 2.35% относительно 4кв23, а если сравнить 9м24 к 9м23, рост составил 2.47%.

ВДС секторов экономики выросла на 1.64% к 4кв23, но важно понять, а какие сектор обеспечили положительный и негативный вклад? В структуре 1.64% роста положительный вклад внесли:

• Обрабатывающие производства – 0.57 п.п;

• Государственное управление и обеспечение военной безопасности – 0.51 п.п;

• Деятельность финансовая и страховая – 0.48 п.п;

• Торговля оптовая и розничная – 0.26 п.п;

• Деятельность в области информации и связи (за счет ИТ сектора) – 0.24 п.п, а остальные внесли меньше 0.1 п.п.

По сути, лишь три сектора растущих обеспечивают весь прирост российской экономики: обработка, госуправление и финансы, остальные интегрально в нуле.

Какие сектора экономики сокращаются на протяжении 9м24?

• Деятельность по операциям с недвижимым имуществом – 0.42 п.п;

• Добыча полезных ископаемых – 0.16 п.п;

• Деятельность в области культуры, спорта и развлечений – 0.14 п.п (сезонные коэффициенты считаются некорректно и здесь нужно оценивать сглаженные 12м данные);

• Сельское хозяйство – 0.06 п.п.

Основные драйверы роста в 2022 и начале 2023 (сельское хозяйство и строительство) «сошли со сцены», демонстрируя негативную динамику. Драйвер роста в 2023 и начале 2024 (торговля) показывает негативную динамику в 3кв24.

Остаются финансы (единственный сектор вне ВПК) показывал положительный эффект на макроуровне, но с 4кв24 будет ноль, а с 2025 минус на фоне спада в кредитовании и замедления экономической активности.

Кто обеспечивает рост экономики? Исключительно госсектор за счет вклада ВПК.

P.S. Комментарии по решению Банка России будут после анализа пресс-конференции ЦБ.

Все о финансах, инвестициях и технологиях

Сотрудничество — @TGowner999

Больше информации о нашей сети: https://t.me/TGownerTOP

Last updated 1 month, 2 weeks ago

Крупнейший канал про тренды из мира IT, технологий и бизнеса.

По рекламе: @justcage

Канал сотрудничает с рекламным сервисом @Tgpodbor_official и @swaymedia

Last updated 1 month, 2 weeks ago

Бизнес-журнал "Слияние с поглощением".

Справедливая оценка деятельности предпринимателей и сильных мира сего.

Формируем смыслы и оценки с 2018 года.

Связь: @SliyanieAnd_Bot

Почта: [email protected]

Last updated 2 weeks ago