한투 제약/바이오 위해주

ㅤㅤ𝗜𝗡𝗙𝗢𝗥𝗠𝗔𝗧𝗜𝗢𝗡 𝗔𝗕𝗢𝗨𝗧 𝗞𝗜𝗠

♞ . owner & c.own :: @ujasmine • @aduhh

♞ . admin :: t.me/KimRekber/5137

❈ proof & rate :: @proof_kim • @ratekim

❈ fraud & pp :: @infoscamr • @ppkimrekber

ⓘ tidak menerima format melalui rc ⓘ

Last updated 1 year, 1 month ago

볼만한 뉴스와 증권사리포트, 글로벌경제뉴스. 와신 등을 공유합니다. 내용은 매도/매수의 의견이 아닙니다.매매에 대한 책임은 본인에게있습니다

●/ ●/

《 | 《 |

/〉 제보.문의 /〉

제보/각종 문의 받습니다.

@yeouidooppa

Last updated 1 year, 1 month ago

비트코인 & 경제 & 재테크정보를 공유드리는 방입니다

채팅방 - @enjoymyhobbychat

모든 글은 투자의 참고 자료일 뿐이며,

투자 판단에 대한 책임을 지지 않습니다.

* 홍보, 후원, 광고 : @KimYoungTaek 문의

Last updated 1 year, 1 month ago

[한투증권 위해주/이다용] 휴젤(145020): 4Q24 Review: 좋은 밸류로 휴젤 살 때

보고서: https://vo.la/hMUUiX

실적은 컨센서스에 부합했습니다. 톡신, 필러, 화장품 매출 모두 양호했고 2Q24부터 나타난 판관비 통제 기조가 OPM 개선에 기여했습니다. 2024년 연간으로는 EBITDA 가이던스를 8%p 초과 달성한 호실적입니다. 올해에도 중국 톡신 시장 확장되며 매출은 24%, 영업이익은 38% 성장할 전망입니다. 미국 론칭은 2Q25부터 본격화될 전망이고 판관비 통제 기조 이어질 것이라 판관비 레버리지 효과가 기대됩니다.

목표주가를 40만원으로 8% 상향합니다. 좋은 밸류로 휴젤 살 때라고 판단합니다. 미국 론칭에 따른 이익 성장 반영 시점의 12MF PER 20배 대비 현재는 15배에 거래되고 있는데, 이는 영업이익률 낮은 국내 경쟁사와 유사 수준에 불과합니다. 베네브와의 계약상 마진은 경쟁사 대비 높은데 밸류는 유사 수준이라면 진입 초기, 성장 여력 큰 휴젤을 사야한다고 생각합니다.

휴젤, 4Q24 연결 영업이익 컨센 부합

매출액 : 982억(예상치 : 990억)

영업익 : 466억(예상치 : 467억)

순이익 : 393억(예상치 : 344억)

[한투증권 위해주/이다용] 버텍스 파마슈티컬(VRTX US): 걱정하지 않는다

보고서: https://vo.la/eekhlp

4Q24 실적은 컨센 대비 매출은 5% 상회, 조정 EPS는 부합했습니다. 트리카프타에 대한 강력한 수요와 높은 가격으로 미국(18억달러, +17%), 수출(11억달러, +14%) 매출 성장이 지속됐는데, 후기 임상 비용과 신제품 출시 비용 증가로 이익 성장이 상쇄됐습니다.

올해 매출 가이던스로 최대 9% 성장을 제시했습니다. 현재 컨센에 부합하는 수준이라 주가 변동은 크지 않을 수 있습니다. 다만 신약 알리프트렉 처방 전환이 시작되면 버텍스 수익성 개선 효과가 나타날 수 있어 시장은 처방 전환 속도에 주목할 것입니다.

한편 지난해 말 애매한 수제트리진 임상 결과 발표로 주가 급락했지만 현재는 모두 만회됐습니다. 수제트리진은 저나백스라는 이름의 '급성 통증 치료제'로 3월부터 판매될 예정입니다.

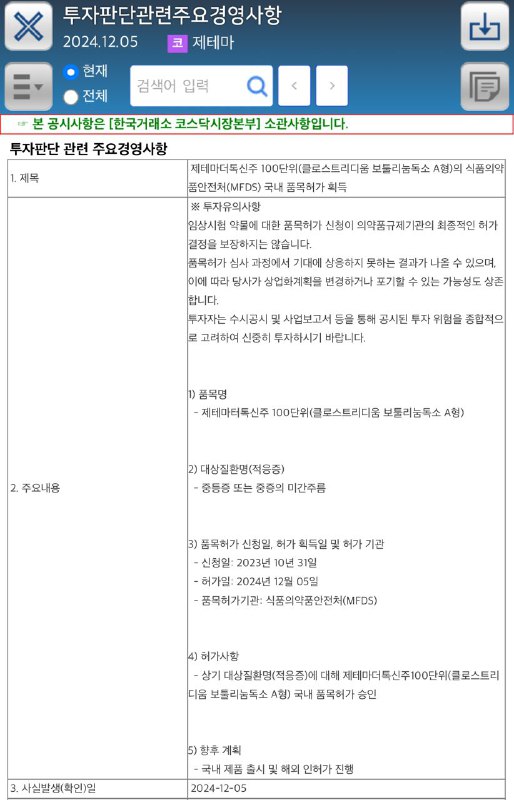

제테마, 더톡신 식약처 승인

미국 유전자 치료제 시장 접근성 개선 전망

CMS, 버텍스 파마와 블루버드 유전자 치료제의 접근성 개선을 위한 계약 체결. VRTX +1.5%, BLUE +105.0%

“Outcomes-based agreements(성과 기반 계약)“

유전자 치료제에 의한 질병 완화 여부 확인 후 비용을 지불하는 방식이라고 함. 주를 대신해 CMS가 계약을 체결한 것. 주 정부는 25년 2월 말까지 참여 신청 가능

버텍스의 카스게비(낫형적혈구병, 지중해빈혈) 블루버드의 리프게니아(낫형적혈구병)는 단회 투여로 장기간 효과 지속되지만 고가의 약가가 처방을 저해한 요인이었음. 약가 각각 220만달러, 310만달러

시행은 두 제품으로 시작되지만 이 후 다른 유전자 치료제로 확장될 수 있음

[한투증권 위해주] 제약/바이오: 경쟁에서 앞설 준비

보고서: https://vo.la/YVIyen

최근 신약 개발에서 직접 비교(Head to head comparison) 임상 필요성이 높아지고 있습니다. 이 임상은 하나의 임상 시험에서 시험약 대비 표준 치료제 또는 경쟁약의 효능과 안전성을 직접 비교하는 임상을 의미합니다.

직접 비교 임상은 승인 후 매출 창출에 중요한 역할을 하는 것으로 보입니다. 신약 개발 경쟁이 치열해짐에 따라 신약의 차별성을 임상 시험을 통해 입증해야 임상의들을 설득하는데 용이하고, 점유율 확장에도 유리한 것으로 추정됩니다. 성공 사례는 애브비의 스카이리지가 있습니다. 올해 분기별 매출 성장세를 보면 직접 비교 임상이 매우 좋은 마케팅 수단이라는 걸 알 수 있고요, 일라이 릴리도 젭바운드와 위고비의 효능을 비교하는 임상 3상을 통해 위고비를 앞설 준비 중입니다.

국내 기업 중 직접 비교 임상으로 경쟁약을 앞설 준비 중인 기업은 유한양행과 지아이이노베이션, 디앤디파마텍입니다. 유한양행과 지아이이노베이션은 알러지 신약 후보의 임상 1상부터 졸레어와의 비교 임상을 진행해서 비교 우위 결과를 확보했고요, 내년 2월 학회에서 추가적인 결과 공개를 기대합니다. 그리고 유한양행이 매체를 통해 내년 1분기에는 기술 수출할 수 있을 것이라고 언급한 만큼 시장의 관심이 쏠릴 수 있습니다.

한편 디앤디파마텍은 파트너 멧세라를 통해 경구형 플랫폼의 임상 데이터를 확인할 전망입니다. 멧세라는 얼마전 환자 투약을 시작한 것으로 확인되며, 내년 4월에는 리벨서스와의 흡수율 비교 데이터를 공개할 것으로 기대합니다. 이미 비임상 동물 모델에서 효능을 확인했기 때문에 긍정 요인이 많은 상황이고, 멧세라의 사업 개발 진척도 기대 요인입니다.

[한투증권 위해주] 디앤디파마텍 - IPO 기업 업데이트: 임상 디자인에서 드러날 자신감

보고서 링크: https://vo.la/wGfhwb

비만 치료제 관련 기술로 기술 수출하겠다고 주장하는 바이오텍은 많지만 실제로 사업화에 성공한 바이오텍은 디앤디가 유일합니다. 총 8억달러 규모의 기술 수출 이력이 있습니다.

파트너인 멧세라는 경구형 비만 치료제로 개발하기 위해 디앤디로부터 파이프라인을 도입했는데, 이번 9월말 임상 1상 시험계획서를 제출하고 빠르면 연내 환자 투약을 시작할 전망입니다. 핵심 데이터는 흡수율입니다. 내년 상반기 확인 가능할 전망입니다. 비글 실험에서 확인된 흡수율은 5%로 노보 노디스크의 리벨서스보다 12.5배 높았습니다. 흡수율이 임상적으로도 확인된다면 리벨서스보다 체중 감량 효능 우수한데 원가 절감까지 가능한 경구 비만치료제 개발 가능성 높아지기 때문에 기술수출 가치 중 경상기술료 부분이 크게 부각될 수 있습니다.

한편, 디앤디는 자체적으로 MASH 환자 대상 임상 2상을 진행 중입니다. 초기 효능 결과는 내년 6월경 확인 가능합니다. 현재까지의 파이프라인 중 가장 효능이 좋은 파이프라인은 서보두타이드입니다. 디앤디 파이프라인은 서보두타이드 보다 효능 측면에서는 빠르면서 안전한 치료제가 될 수 있다는 게 장점입니다.

[한투증권 위해주] AI 신약개발: 쉬운 신약개발은 없다

보고서 링크: https://vo.la/oBYhaY

미국시간 9월 3일 리커전의 주가가 크게 하락했습니다. 기대에 미치지 못한 임상 결과 때문입니다. 이번 임상 결과 발표는 리커전 AI 신약 후보 중 최초의 환자 대상 결과였다는데 의의가 있습니다. Best-in-class 후보였기 때문에 안전성보다는 효능에 대한 시장의 관심이 컸습니다. 임상 결과는 안전했고, 효능 경향성은 관찰됐지만 통계적 유의성을 확보하지는 못했다가 결론입니다. 회사는 해당 질환 치료제가 없기 때문에 현재 결과만으로 고무적이라는 입장이고, 안전했기 때문에 고용량 군을 추가해 임상을 지속할 수도 있다고 언급했습니다.

AI 신약개발 기법이 신약 시장의 변화를 가져올 것은 분명하지만 단기간 급변을 가져오는 것은 쉽지 않아 보입니다. 본격적인 상용화 전 임상 실패/성공 결과를 바탕으로 알고리즘을 최적화할 시간이 필요하기 때문입니다. 그래서 AI 신약개발 기업에 대한 투자는 중장기적인 관점에서 접근할 필요가 있습니다.

다만 환자 대상 임상 결과에 주목하자는 의견은 유지합니다. AI 신약개발 실현 가능성을 보여줄 직접적인 데이터이기 때문입니다. 특히 연말 또는 내년초에 공개될 인실리코메디신의 진짜 AI 신약후보 INS018_055 임상 2상 결과에 따라 AI 신약개발 실현 시점과 투자 심리가 결정될 전망입니다.

제테마, 치료용 톡신(JTM02) 임상 1상에서 보톡스대비 동등성 입증

상세 적응증: 뇌졸중 후 상지근육 경직 치료

http://dart.fss.or.kr/api/link.jsp?rcpNo=20240904900291

2024-09-04

[한투증권 위해주] IPO 기업 업데이트: 임상 결과로 보여줄 기술력

보고서 링크: https://zrr.kr/k58D

● 10월 학회에서 4세대 EGFR 저해제 임상 결과 공개 전망

- 10월 4세대 EGFR 저해제 VRN11의 임상 중간 결과가 공개될 전망

- VRN11과 유사한 초기 화합물에서 설계된 신약 ORIC114(VRN07; 보로노이 발굴, 오릭 파마에 기술수출)는 특정(Heavily pretreated EGFR Exon 20 insertion) 환자군에서 1~2회차 사이클 만에 빠르고 우수한 효능 그리고 안전성을 보였음

- VRN11은 ORIC114와 같은 초기 화합물에서 파생된 것으로 추정되며 변이 EGFR (Del19, L858R, C797S 등)에 대한 선택성이 우수함

- 따라서 ORIC114 임상 1상에서 보여진 빠르고 우수한 효능이 VRN11 임상 1상에서 재현될 가능성이 있음

- 뇌 투과율이 개선된 것도 장점. 현재 VRN11은 기존 TKI에 반응하지 않은 환자 대상으로 임상 중

- 용량(10, 20, 40, 80, 120, 180mg)별로 최소 3명의 환자를 투약하는 용량 증량 임상이며 현재 20mg 투약을 진행 중

- 미국 임상 시험 신청도 2분기 중으로 완료할 예정

- 한편 VRN07 및 11의 초기 화합물의 구조는 기존 Exon 20 insertion 저해제들의 구조와 완전히 달라 넓은 특허 범위를 확보하는데 유리한 것으로 추정됨

● 오릭 파마의 핵심 파이프라인으로 자리 잡은 ORIC114(VRN07)

- 보로노이가 기술 수출한 ORIC114는 오릭의 메인 파이프라인으로 자리잡았음

- Evaluate Pharma 기준 오릭의 30년 매출은 3.5억달러로 추정되는데 이 중 60%인 2.1억달러는 ORIC114의 매출 추정치임

- 오릭은 현재 진행 중인 임상 1b상 데이터를 내년 상반기 중 발표할 예정이라고 밝혔음

- 임상 2상 적정용량, EGFR Exon 20 insertion 변이 환자 대상 일차 치료제 가능성을 살펴보는 임상 1b는 25년 3월 일차 종료, 26년 3월 최종 종료할 예정

● 유동성 이슈 없음

- 1Q24 기준 770억원의 현금을 보유 중

- 연 300억원 수준의 판관비가 소요된다는 점을 감안하면 향후 2년간의 소요 자금은 확보하고 있음

- 2년내 추가적인 기술 수출 통한 현금 확보 전망되며 우수한 화합물 발굴 역량으로 새로운 신약 발굴 및 사업화가 가능하다는 점에서 긍정적

ㅤㅤ𝗜𝗡𝗙𝗢𝗥𝗠𝗔𝗧𝗜𝗢𝗡 𝗔𝗕𝗢𝗨𝗧 𝗞𝗜𝗠

♞ . owner & c.own :: @ujasmine • @aduhh

♞ . admin :: t.me/KimRekber/5137

❈ proof & rate :: @proof_kim • @ratekim

❈ fraud & pp :: @infoscamr • @ppkimrekber

ⓘ tidak menerima format melalui rc ⓘ

Last updated 1 year, 1 month ago

볼만한 뉴스와 증권사리포트, 글로벌경제뉴스. 와신 등을 공유합니다. 내용은 매도/매수의 의견이 아닙니다.매매에 대한 책임은 본인에게있습니다

●/ ●/

《 | 《 |

/〉 제보.문의 /〉

제보/각종 문의 받습니다.

@yeouidooppa

Last updated 1 year, 1 month ago

비트코인 & 경제 & 재테크정보를 공유드리는 방입니다

채팅방 - @enjoymyhobbychat

모든 글은 투자의 참고 자료일 뿐이며,

투자 판단에 대한 책임을 지지 않습니다.

* 홍보, 후원, 광고 : @KimYoungTaek 문의

Last updated 1 year, 1 month ago